個人事業主として活動を始めると、税務に関する様々な疑問が浮かび上がります。

その中で、「個人事業主は源泉徴収が必要なのか?」という疑問がしばしば生じます。

この記事では、個人事業主が源泉徴収に関してどのような義務があるのか、また、その必要性について詳しく説明していきます。

個人事業主は源泉徴収が必要?

源泉徴収とは、年間の所得に対し発生する税金(所得税)を定められた計算方法に従い、支払う金額から差し引いた分を給与や報酬を支払う側が事前に納税する仕組みのことです。

所得を受け取った側が自身で計算して所得税を納める「申告納税制度」もありますが、給与や報酬を受け取る人の負担を軽減する目的で源泉徴収制度が導入されました。

個人事業主でも源泉徴収の対象となるケース

個人事業主が受け取る報酬の中で、以下のようなケースは源泉徴収が必要になります。

ここでは個人事業主が報酬を受け取る場合、つまり源泉徴収をする場合について解説します。

- 書籍や新聞、放送などに使われた原稿に対する著作権使用料やデザイン報酬

- プロスポーツ選手に支払う報酬や契約金

- 専門資格(司法書士、税理士、弁護士等)に支払う報酬

- 広告を宣伝する目的での賞金や、馬主に支払う競馬の賞金

- ホステスやコンパニオンに対する報酬・料金

- 特定の利子や配当金

上記に該当する報酬を受け取った場合は、個人事業主でも源泉徴収を行いましょう。

個人事業主が源泉徴収義務者になる基準

国税庁によると、源泉徴収義務者は下記のように定義されています。

所得税および復興特別所得税を差し引いて、国に納める義務のある者を源泉徴収義務者といいます。

(参考:源泉徴収義務者とは|国税庁)

ここでは個人事業主が源泉徴収義務者になる場合とならない場合について解説していきます。

源泉徴収義務者になる場合

源泉徴収義務者になる場合は以下の通りです。

- 条件①:給与を3人以上の従業員に支払っている

- 条件②:青色事業専従者に給与を支払っている

上記条件のいずれかに該当する場合は、源泉徴収義務者に該当します。

源泉徴収をしなくてよい場合

反対に源泉徴収をしなくてよい場合は以下の通りです。

- 条件①:給与を支払うのが常時2人以下の家事使用人のみ

- 条件②:そもそも給与支払いをしていない

- 条件②:給与は支払っていないが税理士などに報酬を支払っている

条件1または2のいずれかに該当する場合は、源泉徴収義務者に該当しません。

また給与ではない報酬を税理士やデザイナーなどに支払っている場合でも、源泉徴収義務者にはなりません。

個人事業主が源泉徴収票を作成する方法

ここからは個人事業主が源泉徴収票を作成する方法を解説していきます。

支払額

雇い主から雇われる側に支払われる給与の総支給額を記載します。

給与所得控除後の金額

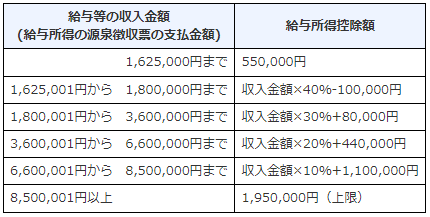

支払額から給与所得控除額を差し引いた額を記載してください。

給与所得控除額は以下の表をもとに計算してください。

(参考:給与所得控除|国税庁)

所得控除後の額の合計額

給与所得控除から基礎控除や社会保険控除、生命保険控除などを差し引いた額を記載しましょう。

所得控除は、おもに以下のようなものがあります。

- 基礎控除

- 扶養控除

- 配偶者控除

- 社会保険料控除

- 生命保険料控除

- 地震保険料控除

- 小規模企業共済等掛金控除

源泉徴収税額

国税庁が発行している給与所得の源泉徴収税額票に照らし合わせながら源泉徴収税額を算出します。

その月の社会保険料等控除後の給与などの金額と、扶養親族などの数から源泉徴収税額を算出できます。

控除対象配偶者の有無など

控除の対象になる配偶者の有無について記載しましょう。

納税者に所得税法上の控除対象配偶者がいる場合には、一定の金額の所得控除が受けられます。これを配偶者控除といいます。

(参考:配偶者控除|国税庁)

控除対象配偶者とは、次の4つの要件のすべてに当てはまる人です。

- 民法の規定による配偶者であること

- 納税者と生計を一にしていること

- 年間の合計所得金額が38万円以下であること

(給与のみの場合は給与収入が103万円以下) - 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと

控除対象扶養親族の数

扶養親族の年間所得額が48万円以下(給与のみの場合103万円以下)の場合、その年の12月31日時点の年齢が16歳以上は扶養対象親族、19歳以上23歳未満は特定扶養親族になります。

控除額は扶養対象親族が38万円、特定扶養親族が63万円です。

これらの控除対象扶養親族に該当する場合は記載しましょう。

社会保険料などの金額

給料から天引きされた社会保険料に加えて、小規模企業共済等掛金の合計額を記載します。

小規模企業共済等掛金は、小規模企業共済掛金、企業型確定拠出年金での加入者掛金、個人型確定拠出年金(iDeCo)の掛け金などです。

生命保険料の控除額

生命保険料、個人年金保険料、介護医療保険料、地震保険料を計算して算出したものが控除額です。

納税者が生命保険料、介護医療保険料および個人年金保険料を支払った場合には、一定の金額の所得控除を受けることができます。これを生命保険料控除といいます。

(参考:生命保険料控除|国税庁)

保険料の計算方法は新契約(平成24年1月1日以後に締結した保険)と旧契約(平成23年12月31日以前に締結した保険)によって異なります。

個人事業主の源泉徴収額の計算方法

個人事業主の源泉徴収額の計算方法について、順番に解説していきます。

給与の源泉徴収

個人事業主の場合は、支払金額が100万円以下の場合と100万円超えの場合で源泉徴収税額の計算方法が異なります。

それぞれの計算方法は以下の通りです。

100万円以下の場合

たとえばデザイン料で20万円の報酬を個人事業主の方が受け取った場合の源泉徴収税額は以下の通りです。

- 取引相手(個人および法人)が納める源泉徴収税額

20万円×10.21%=2万420円 - 個人事業主が手取りで受け取れる金額

20万円-2万420円=17万9580円

上記の様に、個人事業主に支払った個人または法人は2万420円を税務署に納税する義務があり、個人事業主は納税額を引いた17万9580円を受け取ることができます。

100万円を超える場合

たとえばデザイン料で140万円の報酬を個人事業主の方が受け取った場合の源泉徴収税額は以下の通りです。

- 取引相手(個人および法人)が納める源泉徴収税額

(140万円-100万円)×20.42%+10万2100円=18万3780円 - 個人事業主が手取りで受け取れる金額

140万円-18万3780円=121万6220円

上記の様に、個人事業主に支払った個人または法人は18万3780円を税務署に納税する義務があり、個人事業主は納税額を引いた121万6220円を受け取ることができます。

なお、原則として源泉徴収に計算される金額は税込み金額ですが、請求書等に消費税などの税額が分けられている場合は、税額を除いた金額を源泉徴収対象金額にできます。

また、ホステスなどの一部の業種では、源泉徴収税額の計算方法が変わってきますので注意しましょう。

賞与・退職金の源泉徴収

つづいては賞与・退職金の源泉徴収について解説します。

賞与の源泉徴収税額

賞与の源泉徴収税額は、以下の手順で算出します。

- 所得税率の基準額を求める

計算式:所得税率の基準額=前月の総支給額-社会保険料 - 「賞与に対する源泉徴収額の算出率の表」で所得税率を調べる

- 課税される賞与の対象金額を算出する

計算式:課税される賞与の対象金額=賞与-社会保険料 - 所得税を求める

計算式:賞与の所得税=課税される賞与の対象金額×賞与にかかる所得税の税率

たとえば前月の総支給額が29万円、賞与が40万だった場合の賞与から源泉徴収される所得税は以下の通りです。

なお社会保険料は仮で算出しています。

- 所得税率の基準額=29万円-5万8250円=24万1750円

- 基準額が24万1750円の場合の税率=2.042%

- 課税される賞与の対象金額=40万円-6万5730円=33万4270円

- 賞与の所得税=33万4270円×2.042%=6825.7934円=6825円

退職金の源泉徴収税額

退職金の源泉徴収税額は、以下の手順で算出します。

- 課税対象となる退職金額を求める

計算式:課税対象となる退職金額=(退職金総額-退職所得控除額)×0.5 - 国税庁の「退職金と税」のページで税率および控除額を調べる

- 退職所得の所得税額を求める

計算式:退職の所得税額=課税対象となる退職金額×税率-控除額

以上で退職金の源泉徴収税額を求めることが可能です。

報酬・料金の源泉徴収

報酬や料金の源泉徴収税額の計算方法は、基本的に「賞与の源泉徴収税額」と変わりません。

源泉徴収額は、報酬・料金の金額に所得税と復興特別所得税を合わせた税率10.21%をかけ合わせることで求められます。

また、報酬金額を求めたい場合は、手取り金額から0.8979を割ることで求められます。

個人事業主の源泉徴収に関してよくある質問

最後に、個人事業主の源泉徴収に関してよくある質問に回答します。

個人事業主が源泉徴収しないとどうなる?

個人事業主で源泉徴収義務者の場合、源泉徴収をせずに給与を支払っているとさらに課税が行われます。

正当な理由がある場合を除き、実際の納付税額にプラスでして納付税額の10%が「不納付加算税」として課税されます。

税務署から指摘を受ける前に自主的に納付した場合は5%となりますが、納付が遅れた場合は「延滞税」も課税されます。

個人事業主が源泉徴収した所得税はいつ払う?

個人事業主が源泉徴収した所得税は、原則として、給与などを実際に支払った月の翌月10日までに国に納める必要があります。

ただし給与の支給人員が常時10人未満の源泉徴収義務者は、源泉徴収した所得税を半年分まとめて納めることができる特例があります。

まとめ

最後に個人事業主は源泉徴収について簡単にまとめます。

・給与を3人以上の従業員に支払っている場合は、源泉徴収義務者に該当します。

給与を3人以上に支払っている、青色事業専従者に給与支払いがある場合は、源泉徴収義務者に該当します。

・源泉徴収額の計算方法は給与が100万円以下か以上かにより異なります。

100万円以下の場合は「源泉徴収税額=支払った報酬額×10.21%」、「100万円以上の場合は源泉徴収税額=(支払った報酬額-100万円)×20.42%+ 10万2100円」で求められます。

・源泉徴収額の計算方法は、賞与や退職金、報酬などで異なります。

まだ源泉徴収義務者ではない方も、これから従業員を雇用する場合に備えて源泉徴収のことを知っておきましょう。