もし、あなたが個人事業主で、不動産の使用料等の支払調書を提出する場合があるとします。

「支払調書の書き方が知りたい」「記載時の注意点は?」「いつ、どこに提出すればいいの?」と悩むのではないでしょうか?

本記事では、個人事業主の方向けに「不動産の使用料等の支払調書」の書き方、記載時の注意点や提出先などについて、できるだけ具体的にわかりやすく解説します。

無料で使える税理士紹介サービス

支払調書のチェックは税理士に任せましょう!

税務署に提出のある支払調書。個人事業主だと本当にこれで正しいのかと思うこともありますよね。

支払調書の書き方は税理士に相談すればすぐに解決しますよ〜!

まずは無料の税理士紹介サービスを使って、一度税理士に相談してみてはいかがでしょうか?

税務処理は専門家に任せて、本業に集中できる環境を作りましょう!

不動産の使用料等の支払調書とは

あなたが「不動産の使用料等の支払調書」を提出する必要があるのかないのかを知るために、まずは「不動産の使用料等の支払調書」について知っておきましょう。

「不動産の使用料等の支払調書」とは、以下の支払いをする法人または不動産業者等の個人事業主が提出を義務付けられている法定調書のことで、税務調査を円滑に行うために必要な情報を提供するものです。

- 不動産

- 不動産の上に存する権利

- 計20トン以上の船舶、航空機を借り受けた際の対価

- 不動産の上に存する権利の設定の対価

参考:国税庁 No.7441「不動産の使用料等の支払調書」の提出範囲等

もし、あなたが不動産を賃借している個人事業主で、年間に支払っている事務所や駐車場などの不動産の使用料が15万円を超える場合、税務申告に必要な「不動産の使用料等の支払調書」を提出しなければなりません。

ただし、これは不動産の所有者が個人の場合です。法人に対して家賃や賃貸料のみを支払っている場合は、権利料や更新料等の提出だけで十分で、支払調書の提出は不要なのです。

つまり、法人の不動産屋などから事務所や駐車場を借りている場合には、支払調書を提出する必要はないということです。

また、個人で不動産業を営んでおり、主に賃貸借の代理・仲介を目的とした事業を行っている場合は、提出義務がありません。

不動産の使用料等の支払調書を提出する個人とは

では、個人事業主で不動産の使用料等の支払調書の提出が必要なのは、どのような場合でしょうか。

たとえば、個人で不動産業をしている人から事務所を借りていて、家賃を毎月5万円支払っているとします。

この場合は年間の支払金額は60万円となり、15万円を超えますので、支払調書の提出が必要となります。

仮に、駐車場だけを借りていて、その使用料を毎月1万円支払っている場合、年間で支払っている不動産の使用料は12万円となります。

この場合は、15万円を超えていないため、支払調書の提出は不要です。

提出義務がない個人事業主もいる

不動産の使用料が年間で15万円を超える場合であっても、以下のようなときは、不動産の使用料等の支払調書の提出義務はありません。

- 支払い先が法人で、家賃や賃借料のみを支払っている場合

- 不動産の所有者が法人で、かつ請求書の送付先が法人名である場合

不動産の使用料等の支払調書を提出する必要があるのは、不動産業を営む個人事業主に対して、年間15万円を超える賃借料等を支払った場合です。

つまり、法人に対して家賃や賃借料のみを支払っている場合には、支払調書を提出しなくても良いということです。

ただし、支払先が法人であっても、請求書の送付先が個人名となっている場合には、支払調書の提出が必要となります。請求書の送付先も法人になっているかを必ず確認しておいてください。

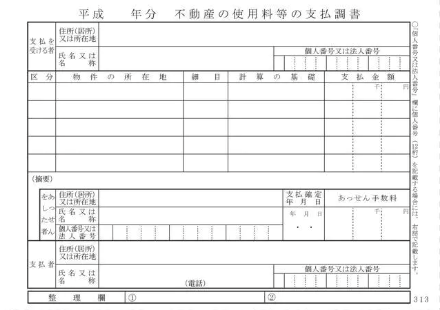

不動産の使用料等の支払調書の書き方

「不動産の使用料等の支払調書」には、不動産の使用料等を支払った相手の名称と住所、支払い金額や支払い日時などの情報を記載する必要があります。

記載事項

不動産の使用料等の支払調書に記載する項目の内容は、以下のとおりです。

- 支払いを受ける者

- 不動産の区分

- 所在地、細目

- 計算方法

- 支払金額

- 摘要

- あっせん、仲介をした者がいればその詳細

- 使用料の支払者・支払いを受ける者の住所及び氏名

参考:国税庁「給与所得の源泉徴収票等の法定調書の作成と提出の手引」

以下に、支払調書の具体的な記載事項を表にまとめましたので、参考にしてください。

| 記載欄 | 記載事項 |

| 支払いを受ける者 | 支払いを受ける人の名称・住所などの情報を記載 |

| 区分 | 家屋、事務所等の支払の内容に応じて記載 |

| 物件の所在地 | その地代、家賃等の支払の基礎となった物件の所在地を記載 |

| 細目 | 土地の地目、建物の構造、用途等を記載 |

| 計算の基礎 | その年中の賃借期間、単位当たり賃借料、戸数、 面積等を記載 |

| 支払金額 | その年中に支払の確定した金額を記載 |

| 摘要 | ・不動産の使用料等が地上権、賃借権などによる対価である場合は、その設定した権利の存続期間(自〜至)を記載 ・あっせん手数料等を支払った方は必要事項を記載 |

| 支払者 | 不動産の使用料等を支払った方の住所、氏名などの情報を記載 |

不動産の使用料の範囲に注意

事務所や駐車場などの賃貸料だけではなく、以下のようなものも不動産の使用料の範囲に含まれますので、注意してください。

- 不動産の賃借に伴う権利金、礼金

- 借地権や借家権を譲り受けた場合に地主や家主に支払う名義書換料

- 契約満了や建物の増改築に伴う更新料、承諾料

- 催物の会場、陳列ケースなどのような一時的な賃借料

- 広告等のための塀や壁面等などの土地、建物の一部を使用する場合の賃借料

参考:国税庁 No.7441「不動産の使用料等の支払調書」の提出範囲等

また、敷金や保証金は基本的に返還されます。しかし、契約内容によっては敷金や保証金等が返還されないこともあります。

その場合は、敷金や保証金が返還されないことがわかった時点で、その年分の支払調書を提出しなければなりません。

記載時の注意点

不動産の使用料等の支払調書を作成する際には、以下の点に注意しましょう。

- 記載内容に誤りがないか、確認をしっかり行う

- 不動産の使用料の範囲を正しく理解し、必要な項目の漏れがないように記載する

- 不動産の使用料等の支払を受ける人などのマイナンバー(または法人番号)を記載する

不動産の使用料等の支払調書には、マイナンバーの記載が必須です(支払先が法人の場合は法人番号を記載)。

支払先に「支払調書に記載するために必要」と使用理由を明確に伝えてマイナンバーを確認しておいてください。

もし、支払先がマイナンバーを教えたくないなどの事情がある場合等、マイナンバーの記載が難しいときは、その旨を税務署に相談してみてください。

また、マイナンバーを記載するのは税務署に提出する支払調書のみです。

支払調書を支払先に渡す義務はありませんが、もし任意で渡す場合にマイナンバーを記載してしまうと、個人情報の取り扱い違反になるため、注意が必要です。

マイナンバーに関する疑問については、国税庁HP「法定調書に関するFAQ」に詳しく記載されています。

書類の書き方や資金調達の方法、マーケティングの極意まで詳しく解説!

【登録無料】独立・起業のオンライン大学のアントレアカデミー!

アントレアカデミーならいつでもどこでも、パソコンやスマホで1日10分から独立・開業について学べます。

会計の基礎知識や経費のこと、副業やフランチャイズのことまで幅広く解説しているので、スキマ時間で無駄なくレベルアップしませんか?

事業の「困った」を解決できる無料で使えるツール・コンテンツをたくさんご用意していますので、ぜひ一度ご覧ください。

完成したら税務署に提出

必要事項を記載して不動産の使用料等の支払調書が完成したら、所轄の税務署へ提出します。

また、電子申告システム(e-Tax)を使えば、オンラインでの作成・提出が可能です。

提出期限

不動産の使用料等の支払調書の提出期限は、支払いをした年の翌年1月31日までとなっています。

なお、提出期限が土日・祝日にあたる場合は、翌営業日まで延長されます。

もし、提出期限に間に合わなかったとしても、追徴課税などは行われません。

しかし、支払調書を提出しなかったり、嘘偽の記載をした場合は所得税法第242条の5により「1年以下の懲役又は50万円以下の罰金」という罰則が科せられますので、注意してください。

参考:“所得税法第242条.”

提出の省略が可能な場合も

不動産に関しては土地・建物などを売買・賃貸する際、仲介業者に仲介手数料を支払うことがあります。

不動産の売買代金やあっせん手数料などの仲介料についても、同じ人に年間で支払った金額が15万円を超える場合には支払調書を作成しなければなりません。

ただし、あっせん手数料などの情報を「不動産の使用料等の支払調書」や「不動産等の譲受けの対価の支払調書」の「あっせんした者」の欄に記載して提出する場合は、この支払調書の作成を省略できます。

フォーマットは国税庁ホームページを確認しよう

不動産の使用料等の支払調書のフォーマットは、国税庁のホームページからダウンロードすることができます。

注意点として、フォーマットの形式は「令和◯年分以後の支払調書」となっています。

過去にダウンロードしたものを使うのではなく、毎年最新のフォーマットをダウンロードして使用するようにしてください。

また、あなたの事業所の所在地を管轄する税務署でも用紙を取得できます。

まとめ

- 不動産の使用料を年間15万円以上支払った場合は支払調書の提出が必要

- 法人に対して家賃や賃借料のみを支払っている場合は支払調書の提出は不要

- 支払調書の作成時には、記載内容や使用料の範囲に注意する

- 完成した支払調書は提出期限内に税務署に提出する

- 支払調書を提出しないと罰則がある

個人事業主の方でも、不動産の使用料等の支払調書の提出が必要な場合と、不要な場合があります。

まずはご自身がどちらに該当するのかを理解しておいてください。

支払調書の提出が必要な場合には、各項目の記載内容に注意して、しっかりと必要事項を記入したうえで、提出期限内に所轄の税務署に提出しましょう。

支払調書の作成から提出までをスムーズに行うために、本記事で解説した内容を参考にしていただければ幸いです。

書類の書き方や資金調達の方法、マーケティングの極意まで詳しく解説!

【登録無料】独立・起業のオンライン大学のアントレアカデミー!

アントレアカデミーならいつでもどこでも、パソコンやスマホで1日10分から独立・開業について学べます。

会計の基礎知識や経費のこと、副業やフランチャイズのことまで幅広く解説しているので、スキマ時間で無駄なくレベルアップしませんか?

無料で使えるツール・コンテンツをたくさんご用意していますので、ぜひ一度ご覧ください。