個人事業主の「経費計上」は節税のために重要ですが、国民年金の保険料が経費になるのか気になる人もいるのではないでしょうか。

本記事では、個人事業主の国民年金と経費の関係、保険料を支払った際の仕訳について具体的に解説します。

支払った保険料の処理方法が理解できるのでぜひお読みください。

個人事業主の国民年金は経費にできる?

個人事業主の「経費」とは、「事業をおこなうために必要な費用」を指します。

国民年金の保険料は、事業をおこなっていなくても日本国内に住んでいる20歳以上60歳未満の国民すべてに支払う義務があります。

そのため、国民年金の保険料は必要経費とは認められず経費には計上できません。

また、国民年金と同様の理由で、個人事業主が支払う国民健康保険の保険料も経費にはなりません。

「経費にならないのなら、個人事業主で国民年金を払っても仕方ない」と考えるかもしれません。

しかし、経費にはならなくても国民年金や国民健康保険料の支払いで税金は軽減されます。

個人事業主の国民年金は社会保険料控除になる

個人事業主が1年間に支払った国民年金や国民健康保険の保険料は、全額「社会保険料控除」の対象となります。

社会保険料控除とは、所得税を計算する際に課税標準から控除できる所得控除の一種です。

所得から控除できれば、課税標準となる額が下がるため、納める所得税が少なくなります。

個人事業主が支払う国民年金の保険料は、令和5年度(令和5年4月~令和6年3月まで)で月額16,520円、年額だと198,240円です。

参考:日本年金機構

国民年金だけでも、所得税の税率が10%だと仮定すると年間1万8000円以上の節税になります。

忘れずに社会保険料控除を受けるようにしましょう。

国民年金で社会保険控除を受ける方法

給与所得者の場合は年末調整の書類に社会保険料控除を記入しますが、年末調整のない個人事業主の場合、確定申告の際に申請書類に記載します。

必要書類

国民年金の保険料支払額を社会保険料控除とするためには、確定申告書と合わせて「社会保険料(国民年金保険料)控除証明書」が必要です。

社会保険料控除証明書は、例年10月下旬〜11月上旬に郵送されます。

もし、失くしてしまった場合には以下のいずれかの方法で再発行してもらいましょう。

申告書の書き方

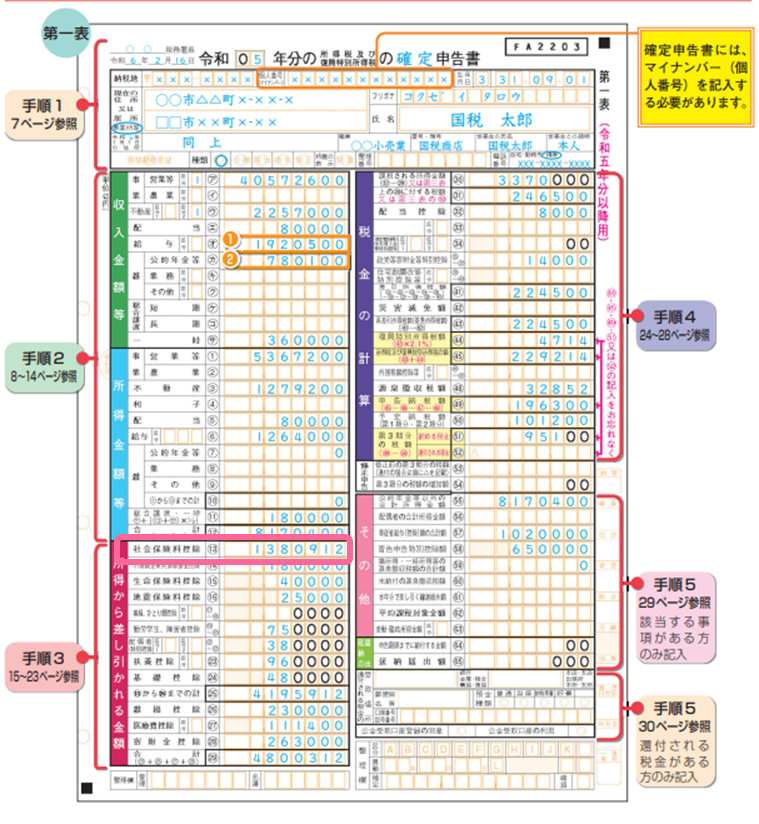

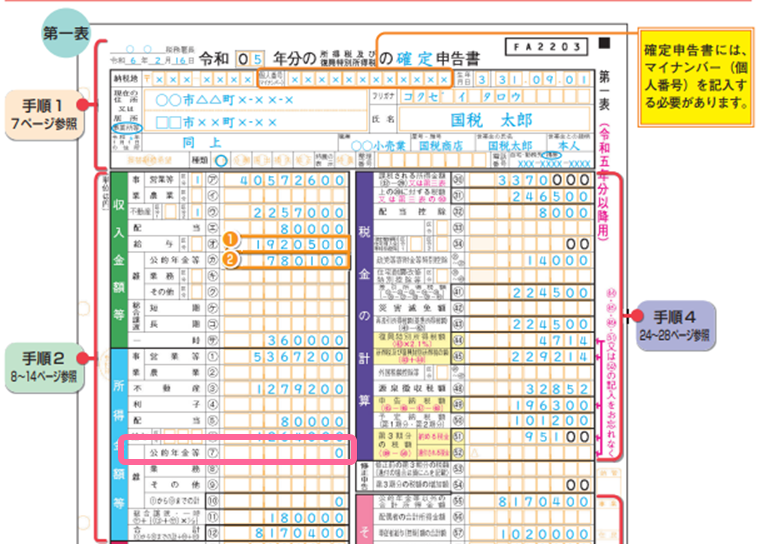

引用:確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)

紙の確定申告書類で申請する場合、第二表右上の「社会保険料控除」の欄に国民年金の保険料の支払った合計額を記入します。

確定申告時に使用する金額は、社会保険料控除証明書左下の③の合計額になります。

もし、あとから支払った国民年金保険料がある場合、合計額と合算して記載しましょう。

引用:日本年金機構 令和4年 社会保険料(国民年金保険料)控除証明書(ハガキ)の見方

合わせて、第一表左下の「所得から差し引かれる金額」の「社会保険料控除」の欄に合計額を記入します。

引用:確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)

社会保険料控除は、国民年金保険料のほかにも以下のような項目が対象となります。

該当する場合は忘れずに合算しておきましょう。

e-taxを利用して確定申告をおこなう場合にも、同様に「社会保険料控除の入力」の画面で金額を入力します。

引用:令和4年分 確定申告書等作成コーナー入力マニュアル(パソコン版)

また、個人事業主に確定申告や年末調整をおこなっていない家族がいる場合、家族分として支払った国民年金の保険料も社会保険料控除にできます。

忘れずに入力しておきましょう。

個人事業主の国民年金の仕訳・勘定科目

次に、個人事業主が国民年金保険料を支払った場合の仕訳と勘定科目について解説します。

プライベート用口座から支払う場合

国民年金の保険料は、事業に関係なく日本国内に住んでいる20歳以上60歳未満の国民すべての国民に支払い義務があり、事業に必要な費用ではありません。

また、仕訳とは事業用口座のお金の動きを勘定科目に分類して、会計帳簿に記録するための作業です。

もし、プライベート用口座から事業用の支出を支払った場合には、「事業主借」の勘定科目を使用して、プライベート用口座から借りている仕訳にします。

しかし、プライベート用口座から個人の国民年金保険料を支払う場合、口座も支出も事業とは関係がありません。

そのため、プライベート用口座から保険料を支払う場合には仕訳は不要です。

事業用口座から支払う場合

逆に、事業の支出ではない国民年金保険料を事業用の口座で支払った場合、「事業用口座から事業主個人に貸した」扱いの仕訳が必要です。

具体的には「事業主貸」の勘定科目を使用して仕訳をおこないます。

事業用口座から国民年金保険料を支払ったとき

| 借方 | 貸方 | ||

| 事業主貸 | 16,520 | 普通貯金 | 16,520 |

また、事業用口座で立て替えていたお金を個人用口座から戻す際には、事業主貸を貸方として相殺する仕訳をします。

個人用口座から事業用口座に国民年金保険料分のお金を戻したとき

| 借方 | 貸方 | ||

| 普通貯金 | 16,520 | 事業主貸 | 16,520 |

個人事業の場合、プライベートと事業のお金の出入りが混ざりやすくなります。

あとで帳簿が合わなくならないように記帳を忘れないようにしましょう。

個人事業主が年金を受け取るときはどうなる?

現在会社で働いており、リタイア後に個人事業主として独立を考えている人もいるでしょう。

その場合、「年金をもらいながら個人事業主を続けられる?」と気になるのではないでしょうか。

65歳以上になると個人事業主も年金を受け取る権利が発生します。

「働きながら年金をもらうと金額に応じて年金をカットされる」と聞いたことある人もいるかと思いますが、支給額の一部がカットされるのは受け取り時点で厚生年金に加入している場合です。

つまり、厚生年金に加入しない個人事業主は年金をカットされずに働けます。

個人事業主が年金受給をしている場合、確定申告書類には「雑所得」の欄に第二表・第一表ともに受給額を記入します。

引用:確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)

まとめ

- 国民年金の保険料は経費計上できない

- 国民年金の保険料は経費にはならないが社会保険料控除になり、所得控除を受けることができる

- 社会保険料控除を受けるためには例年10月下旬〜11月上旬に郵送される社会保険料控除証明書が必要

- 国民年金の保険料を事業用口座から支払った場合、「事業主貸」の勘定科目を使って仕訳する

- 個人事業主は収入が多くても年金額はカットされない

国民年金保険料自体は経費にはなりませんが、所得控除を受けることができます。

また、国民年金は老後の保障のためにも重要です。

しっかり保険料を支払ったうえで、収入だけでなく支出も申告漏れがないようにして役立てましょう。