「副業で収入が得られた!けれど、副業収入は確定申告が必要?」

サラリーマンの副業による所得は確定申告が必要な場合があり、申告を怠ると大変な事態になるかもしれません。

本記事では、副業収入があるサラリーマンが確定申告が必要な条件と確定申告の書き方について、e-taxを利用した確定申告の方法を中心に解説します。

税務上のトラブルを起こさないように、副業での確定申告についてしっかりおさえておきましょう。

サラリーマンの副業で確定申告が必要になる条件

副業をするときに大変なのが、確定申告です。

確定申告をする条件がわかりにくいと思っているサラリーマンの方もいるのではないでしょうか。

サラリーマンが副業で確定申告が必要になるのは、主に以下の2つの条件です。

副業所得が年間20万円を超えている

国税局によると、副業をしているサラリーマンが確定申告をおこなう必要があるのは、所得が年間20万円を超えるときです。

注意したいのが「収入=所得」とは限らない点です。

副業に経費がかかっていなければ収入と所得は同じような意味にとらえがちですが、会社員の所得控除と同様に、副業に経費がかかっている場合は収入から引いて申告できます。

ただし、所得が年間20万以下で申告が不要なのは所得税だけで、住民税は申告が必要なため、役所に手続きに行く必要があります。

また、確定申告をおこなわない場合、副業所得分の住民税も本業の会社でまとめて支払います。

住民税の額が増えて副業を怪しまれるのを避けたい場合は、確定申告をおこない「住民税を自分で納付」する手続きが必要です。

給与による所得が2ヵ所以上ある

給与による所得が2ヵ所以上ある場合も、確定申告が必要です。

国税庁によると、給与所得者で確定申告が必要な人は以下のように示されています。

一見「副業所得が20万以下ならば確定申告が不要」な気がしますが、「本業の給与」も「副業の給与」も同じ「給与所得」として合算される点に注意が必要です。

「本業給与+副業給与」で所得が20万円以上になってしまうため、副業所得が20万円以下でも確定申告が必要になります。

参照:国税庁|No.1900 給与所得者で確定申告が必要な人

サラリーマンが副業の確定申告を怠った場合のペナルティ

国税庁によると、副業の確定申告を怠った場合、程度に応じて「延滞税」「無申告加算税」「重加算税」の3つのペナルティを受ける場合があります。

以下で内容を具体的に説明します。

延滞税

確定申告をおこなったあと、期限までに税金を支払わなかった場合、利息として「延滞税」が加算されます。

| 納期限の翌日から2ヵ月を経過する日まで | 「年7.3%」と「延滞税特例基準割合+1%」のいずれか低い割合 (令和4年の場合は年2.4%) |

| 納期限の翌日から2ヵ月を経過した日以後 | 「年14.6%」と「延滞税特例基準割合+7.3%」のいずれか低い割合 (令和4年の場合は年8.7%) |

無申告加算税

副業の所得に対して確定申告をおこなわなかった場合、無申告加算税が課される可能性があります。

無申告加算税は「所得を隠している」とみなされる罰則金であり、国税庁によると以下のような割合で支払います。

| 税額50万円以下の部分 | 税額50万円を超えた部分 | |

| 税務調査の事前通知前に自主的に申告 | 5% | 5% |

| 税務調査の事前通知後に自主的に申告 | 10% | 15% |

| 税務調査後の申告 | 15% | 20% |

重加算税

「申告しなかった」だけではなく、隠ぺいなど意図的に税金逃れをしたような「不正事実」には、重加算税が課されます。

国税庁によると、具体的には以下のような行為が「不正事実」にあたります。

- いわゆる二重帳簿の作成

- 帳簿書類を破棄または隠匿

- 帳簿書類の改ざん・虚偽記載、虚偽の証ひょう書類の作成などの経理の偽装

- 意図的に帳簿への記録をおこなわず、支払事実を隠ぺい

重加算税は35%〜40%と高い税率がかけられます。

参照:国税庁|源泉所得税の重加算税の取扱いについて(事務運営指針)

サラリーマンが確定申告をする際の書き方

ずっと給与所得だけもらっていたサラリーマンのなかには、確定申告をおこなったことのない人もいるでしょう。

実際に、副業で確定申告をする際の書き方と必要書類について解説します。

所得金額を計算する

副業所得は、基本的に「給与所得」か「雑所得」で申告する場合が大半でしょう。

しかし、個人事業主として申請していれば、白色申告または青色申告を選択しているはずです。

個人事業主ではない場合、副業もアルバイトなど本業以外の企業に勤めていれば「給与所得」、それ以外の一般的な副業であれば「雑所得」と考えてよいでしょう。

(配当所得や不動産所得は雑所得にはあたりません、詳しくは国税庁の「雑所得」のページを参照ください)

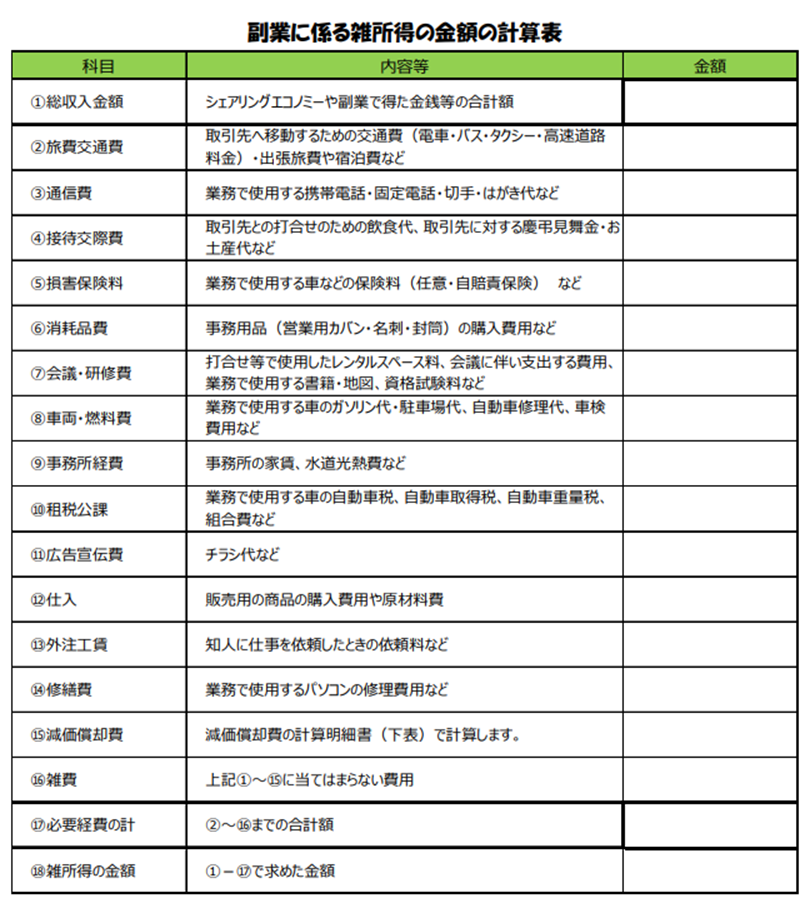

雑所得の場合は収入から経費を引いた額が所得金額になります。

必要な書類を準備する

確定申告に必要になる基本的な書類は、以下のとおりです。

- 本業の年末調整済の源泉徴収票

- 副業の源泉徴収票、または収入が支払われた記録

- 収支内訳書(白色申告の場合)・青色申告決算書(青色申告の場合)

- マイナンバー(e-taxで申告をすべておこなう場合)

- 身分証明書(マイナンバーカードがなく、税務署に書類を提出する場合)

「e-taxで申告したいけれどマイナンバーカードがない」場合は、あらかじめ税務署に「ID・パスワード方式」の申請をすれば、発行されたIDとパスワードを使用してe-taxが利用できます。

確定申告書を作成する

確定申告の「収入」「所得」欄は、副業が給与所得か雑所得かによって変わります。

別々に解説します。

副業が給与所得の場合

副業が給与所得の場合は、本業分の給与所得副業の給与額と源泉徴収額を、「年末調整済みの源泉徴収票について入力」欄にまず入力します。

次に、副業分の給与額と源泉徴収額を「年末調整済みでない源泉徴収票について入力」欄に入力すると、合算して表示されます。

紙の書類に記入する場合は、本業・副業で合算した「収入」「所得」、そして「所得控除」の額をそれぞれの欄に記入します。

副業が雑所得の場合

まず、副業が給与所得の場合と同様に、本業分の給与所得副業の給与額と源泉徴収額を、「年末調整済みの源泉徴収票について入力」欄に入力します。

次に、「雑所得」の欄に副業分の金額を入力(記入)します。

雑所得も収入から経費を引けるため、もし副業のためだけにかかった経費があれば、以下の表に沿って計算してみましょう。

経費がある場合は、「必要経費」に入力をおこないます。

紙の申告書類に記入する場合は、副業が給与所得の場合と同様に、本業分の「収入」「所得」「所得控除額」も記入しておきましょう。

確定申告書とその他書類を提出する

必要な入力(記入)が完了したら、「住民税等に関する事項」の入力をおこないます。

副業分の雑所得の住民税について、「特別徴収」または「自分で納付」を選択します。(紙の申告書類の場合は、第二表の「住民税に関する事項 住民税の徴収方法」の箇所を「自分で納付」に○を付けます。)

副業所得を会社に知られたくない場合は、「自分で納付」を選択して本業の会社に副業分の住民税も合わせて通知されないようにしておきましょう。

データを送信、あるいは税務署に申告書類を提出すれば確定申告完了です。

まとめ

- 副業所得が年間20万円を超える、2ヵ所以上から給与所得がある場合には確定申告が必要

- 副業の確定申告を怠った場合、延滞税・無申告加算税・重加算税の3つのペナルティを受ける

- マイナンバーカードがない場合も税務署でIDとパスワードを発行してもらえばe-taxが利用可能

- 雑所得も収入から経費を引ける

- 副業を本業の会社に知られたくない場合、住民税を「自分で納付」にするとよい

確定申告は慣れていないと億劫ですが、一度おこなうと思ったより簡単だと安心するはずです。

特にe-taxを利用すると副業収入があってもスムーズに申告手続きができます。

確定申告の苦手意識をなくして、安心して副業をおこないましょう。