「副業が軌道に乗ってきたので、開業して個人事業主として本格的に力を入れたい」

「心機一転、独立して一から新しい仕事を始めたい」

しかし開業届を出す前にも、準備のためにパソコン代や集客ブログのサーバー代、事務所の入居費用などがかかってしまう……。

「帳簿をつけていない開業前は、個人事業主が開業準備で支払ったお金は経費にできないの?」と気になるのではないでしょうか。

本記事を読むと、開業前の支出の会計処理や節税になる経費計上のタイミングについてわかります。

開業準備で使ったお金もしっかり会計処理をして節税に役立てましょう。

個人事業主は開業前に支払った費用を経費にできる?

個人事業主が開業準備の際に支払った費用は、原則経費として計上できます。

具体的な経費にできるもの・できないものについて解説する前に、まずは開業前に支払った費用に関する会計上の考え方についておさえておきましょう。

開業のための支出なら開業費として計上できる

個人事業主が開業前に支払う開業のためのパソコンや消耗品などの費用は、原則「開業費」として計上可能です。

ただし帳簿があるのは開業日以降になるため、開業前と開業後では同じ業務のための支出でも会計処理の方法が変わります。

具体的な仕訳や使用する勘定科目についてはあとで詳しく解説します。

また、気になるのが「開業費として認められる支払いはいつまでさかのぼれるのか」ではないでしょうか。

「いつまで開業前の経費として計上できるか」については特に定まっていないため、論理上はいつまで前でも大丈夫です。

しかし、実際には通常「開業準備期間」として説明して一般的に認められるような時期までになるでしょう。

開業費は繰延資産として償却できる

開業前に支払った費用も経費計上は可能ですが、注意したいのが「開業費は経費ではない」点です。

開業費は経費ではなく資産の部である「繰延資産」にあたります。

開業費は「開業のために支払った費用」のため、開業した初年度だけでなく翌年度以降の事業にも影響を及ぼす費用でもあります。

例えばパソコンやスマートフォン、オフィス家具などは、2年目以降の事業にも必要な費用です。

会計上、一度の支払いの効果が複数年にわたってあるものは数年間にわたり分割して費用計上する必要があります。

そのための勘定科目が「繰延資産」です。

開業費は資産としていったん計上され、一般的な固定資産と同様に期末に「開業費償却」として償却したタイミングで初めて費用として計上されます。

開業費を経費として償却する方法

個人事業主が繰延資産である開業費を経費として償却する方法には「均等償却」と「任意償却(一時償却)」の2つがあります。

複数年で償却するのが原則である繰延資産ですが、任意のタイミングでの償却も選択できます。

上記のように開業費の償却にもいろいろなパターンがあるので、節税効果が高くなるような方法を選択しましょう。

いずれの償却方法でも仕訳は共通です。仕訳例は以下のとおりです。

例:開業にかかった費用30万円を初年度にまとめて償却する

| 借方 | 貸方 | ||

| 開業費償却 | 300,000 | 開業費 | 300,000 |

個人事業主が開業前に支払った費用を経費にする場合の仕訳

個人事業主が開業前に支払った費用は、経費にできるものとできないものがあります。

次に、開業費になるもの・ならないものと、帳簿に記帳する際に使用する勘定科目や仕訳例について解説します。

開業費として認められるもの

個人事業主として開業する際に、開業費として認められる支出には以下のようなものがあります。

- オフィス機器・備品の購入費用

- 開業のためのセミナー・研修への参加費用

- 広告宣伝にかかった費用(チラシ・名刺・パンフレットなどの作成費用)

- 市場調査のための旅費・ガソリン代

- 取引先開拓のための打ち合わせ・接待費用・交通費・手土産など

- 店舗・事務所探しのための交通費

- 開業前の土地・建物の賃借料

- 開業準備で使用したインターネット・携帯電話などの通信費用

以下で具体的な仕訳例を用いた開業費の帳簿の付け方について解説します。

開業前の支出を記帳する際には「開業費」と「元入金(もといれきん)」の勘定科目を使用します。

例①:3/1に開業し、2/1に開業準備として現金で5万円の業務専用スマートフォンを買った

| 借方 | 貸方 | ||

| 開業費 | 50,000 | 元入金 | 50,000 |

「元入金」とは、法人でいうところの「資本金」のような位置づけです。

開業後は「現金」や「普通預金」など事業のための資産が帳簿上にある状態ですが、開業前はそもそも事業のための資産がありません。

そのため、開業のために事業主が支出した開業資金は「元入金」としてまずは資産に計上する必要があります。

参考までに、開業後の仕訳との違いについて見てみましょう。

例②:3/1に開業し、その日に現金で5万円の業務専用スマートフォンを買った

| 借方 | 貸方 | ||

| 消耗品費 | 50,000 | 現金 | 50,000 |

ちなみに仕訳の日付はいずれも開業日の日付になります。

また、開業前の細々とした支出を個別に入力せず、まとめて「開業費」としての記帳も可能です。

しかしあとで内訳がわからなくならないように、別途表を作成するなどしてまとめておきましょう。

開業費として認められないもの

「開業のために必要なものは基本的に開業費になる」ものの、以下のような例外もあります。

それぞれ詳しく見ていきましょう。

10万円以上の固定資産

会計上、10万円以上のものは消耗品扱いではなく資産として扱われます。

したがって開業費として計上できるのは、1つ10万円未満のものです。

10万円以上するようなパソコンや機械・設備は固定資産として「工具器具備品」のような勘定科目で記帳し、それぞれに定められている法定耐用年数で減価償却する必要があります。

領収書が残っていない支出

領収書や明細など、支出をおこなった証拠が残っていない支払いは開業費にはできません。

開業前は忙しく、領収書をしまった場所がわからなくなるようなことが起こりがちです。

あとからでも整理できるように、開業に関する書類はすべてひとまとめにしておくとよいでしょう。

資産取得にかかった費用

以下のような費用は、「資産の取得」とみなされるため開業費として認められず、経費にはなりません。

注意したいのが、店舗・事務所の家賃は開業費にできますが敷金・礼金は開業費にできない点です。

敷金は解約時に返還されるため資産として扱われ、礼金も開業費にはなりません。

敷金は「敷金」、礼金は金額により「地代家賃」または「長期前払費用」の勘定科目で処理します。

開業前の仕入れは、「仕入高」などの勘定科目で仕訳をおこないます。

個人事業主が開業前に支払った費用を経費にするポイント

開業前に支払った費用をきちんと経費に計上するために、以下のポイントをおさえておきましょう。

領収書を保管する

一番の基本が「領収書」の保管です。

領収書は支出に関する正確な証拠であり、確定申告や会計処理には欠かせません。

確定申告時に慌てないように、すぐに記帳ができなくても決まったところさえ探せば見つかるような保管場所を開業前から用意しておきましょう。

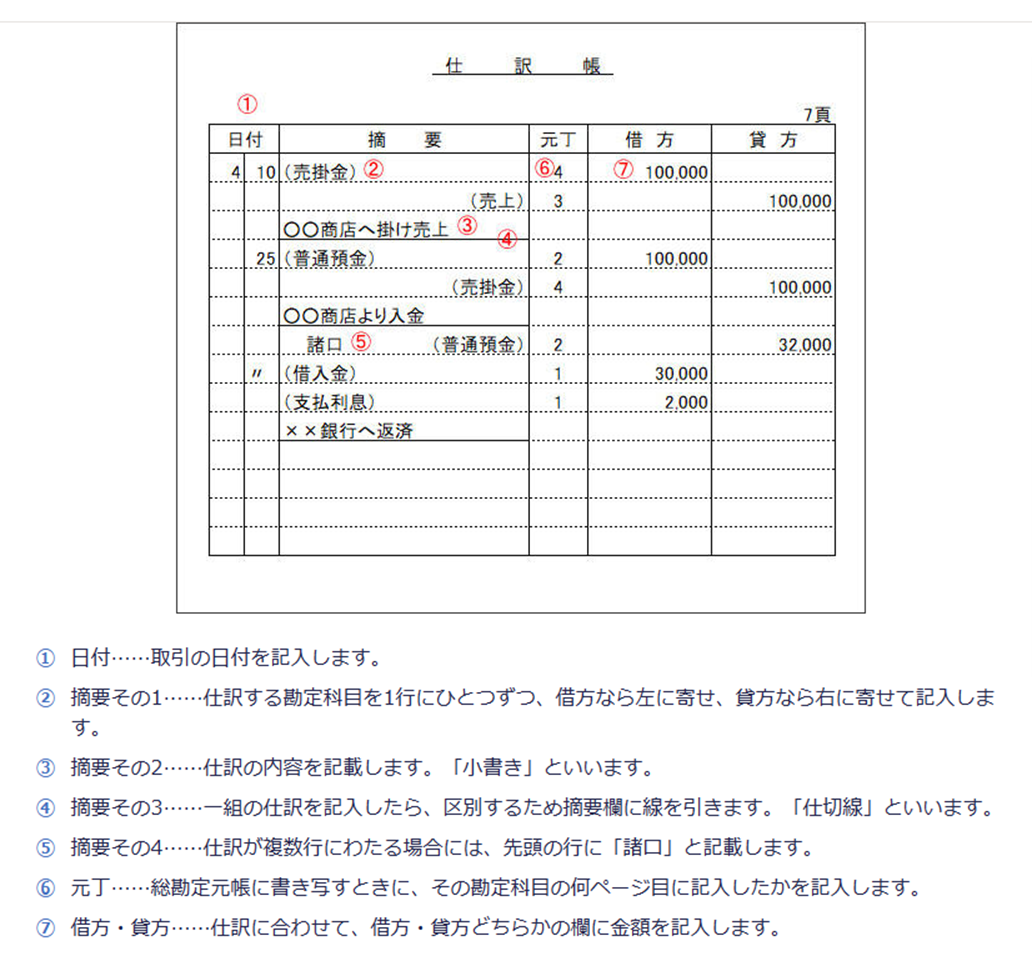

仕訳帳を活用する

「仕訳帳」とは、すべての取引を日付順に都度記録するもので、基本となる帳簿を指します。

引用:弥生株式会社|【Excelテンプレ付】仕訳帳の書き方・記入例について解説

取引が増えていくうちに、そのときは覚えていてもあとから「何を買ったときの支出だったっけ?」となりがちです。

摘要欄を活用して内容もしっかり記載しておくと、確定申告のときだけでなく後日説明の必要があった際にもスムーズです。

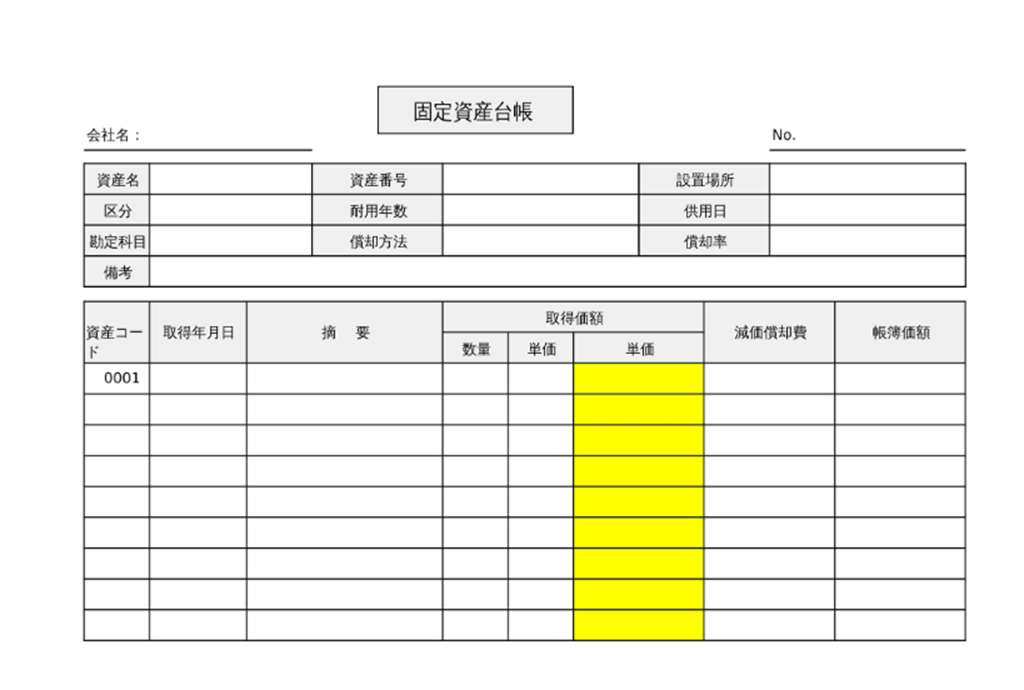

減価償却資産台帳を記入する

減価償却資産台帳とは、減価償却をおこなう固定資産の一覧です。

似たものに固定資産台帳がありますが、固定資産のなかで減価償却をおこなうもののみを減価償却資産台帳に記載します。

そのため、減価償却資産台帳は固定資産台帳の一部ともいえ、台帳の形式も同様です。

台帳の内容には以下のような内容を記載します。

特に店舗経営など償却期間の長い什器や備品が多い業種では、それぞれの償却状態を可視化するために台帳を活用するとよいでしょう。

まとめ

- 個人事業主が開業前に支払った費用は「開業費」で計上する

- 開業費は資産科目であり、償却時に初めて経費計上される

- 開業費の償却には「均等償却」と「任意償却(一時償却)」があり、償却方法やタイミングは選択できる

- 「10万円を超える支出」「領収書がない支出」「資産性のある支出」は開業費にはならない

- 仕訳帳や減価償却資産台帳を活用して、償却資産の管理に役立てよう

開業前と開業後では会計処理の方法が異なります。

しっかり経費として計上する方法をおさえて、開業後の節税に役立てましょう。