「個人事業主でも法人カードに申し込めるの?」

「個人事業主が個人カードじゃなくて事業用のクレジットカードを持つメリットはある?」

「個人事業主におすすめのクレジットカードは?」

個人事業主は、どのクレジットカードが使えるのかわかりにくく、クレジットカード選びが進まない人も多いのではないでしょうか?

そこで、今回は個人事業主が利用できるおすすめのクレジットカード15選をまとめて紹介します!

クレジットカードの特徴とあわせて、難しいクレジットカードの選び方のポイントや審査、利用時の仕訳方法まで網羅して解説しています。

本記事を読めば、クレジットカードに関する疑問を解消できます。ぜひご覧になり、クレジットカード選びの参考にしてください。

個人事業主におすすめのクレジットカード15選

まずは、個人事業主が作れるおすすめのクレジットカードについて、15選紹介します。

それぞれのカードの概要と特徴をまとめています。早速見ていきましょう。

三井住友カード ビジネスオーナーズ(一般)

| 年会費 | 永年無料(本会員・パートナー会員とも) |

| ポイント還元率 | 0.5% ※対象の三井住友カードと2枚持ちした場合、最大1.5%還元 |

| 国際ブランド | VISA・Mastercard |

| 電子マネー | iD・PiTaPa・Apple Pay・Google Pay |

| 発行スピード | インターネット手続きの場合:最短3営業日~ 郵送で手続きの場合:1ヵ月程度 |

| 利用限度額 | 500万円 ※個人カードの利用額と合算 |

| ETC年会費 | 年会費無料 ※2年目以降、前年度に利用がない場合は年会費550円(税込) |

| 旅行傷害保険 | 海外旅行傷害保険 |

| その他特典 | 請求書カード払い |

三井住友カード ビジネスオーナーズは年会費永年無料にも関わらず、利用限度額が500万円と高いクレジットカードです。

しかも条件があるものの、最大1.5%還元の高いポイント還元率も魅力です。

また、請求書を登録するとクレジットカードで支払える請求書払いが可能なため、支払いの手間が軽減できるだけでなく、支払い期限を延長できます。

申し込みに登記簿謄本や決算書が不要なので、設立間もない法人・個人事業主にでも申し込みやすいクレジットカードです。

三井住友カード ビジネスオーナーズ ゴールド

| 年会費 | 5,500円(税込) ※年間100万円の利用で翌年以降の年会費永年無料 ※パートナー会員(役職員対象)は永年無料 |

| ポイント還元率 | 0.5% ※対象の三井住友カードと2枚持ちした場合、最大1.5%還元 |

| 国際ブランド | VISA・Mastercard |

| 電子マネー | iD・PiTaPa・Apple Pay・Google Pay |

| 発行スピード | インターネット手続きの場合:最短3営業日~ 郵送で手続きの場合:1ヵ月程度 |

| 利用限度額 | 500万円 ※個人カードの利用額と合算 |

| ETC年会費 | 年会費無料 ※2年目以降、前年度に利用がない場合は年会費550円(税込) |

| 旅行傷害保険 | 海外/国内旅行傷害保険 |

| その他特典 | 請求書カード払い 空港ラウンジサービス ショッピング補償(国内・海外) |

三井住友カードビジネスオーナーズの一般カードに、国内旅行傷害保険、ショッピング補償などの特典が付いたカードが三井住友カード ビジネスオーナーズ ゴールドです。

年会費が5,500円(税込)かかりますが、年間100万円以上利用すると翌年の年会費は無料になります。

ビジネスの買い物をし、年間100万円以上利用する予定のある個人事業主には、ゴールドカードのほうがおすすめです。

JCB CARD Biz

| ラインナップ | 一般 | ゴールド |

| 年会費 | 1,375円(税込) ※初年度年会費無料 |

11,000円(税込) ※初年度年会費無料 |

| ポイント還元率 | 利用店舗と交換方法による 一例として ※国内加盟店利用でキャッシュバックの場合:0.3% ※国内加盟店利用でAmazon利用の場合:1.05% |

|

| 国際ブランド | JCB | |

| 電子マネー | QUICPay・Apple Pay・Google Pay | |

| 発行スピード | モバ即利用の場合:最短5分(個人名義口座限定) インターネット手続きの場合:1週間程度 郵送で手続きの場合:JCBに書類到着後1週間程 法人口座・屋号付き口座の場合:1ヵ月程度 |

|

| 利用限度額 | 10万円~100万円 ※個人用カードと合算で限度額が高い方まで |

50万円~300万円 ※個人用カードと合算で限度額が高い方まで |

| ETC年会費 | 無料 | |

| 旅行傷害保険 | 海外/国内旅行傷害保険 ※旅行代金などをカードで支払う必要があり |

|

| その他特典 | 請求書カード払い サイバーリスク保険 |

請求書カード払い サイバーリスク保険 空港ラウンジサービス |

モバ即(モバイル即時入会サービス)利用で、最短5分で発行できるカード発行スピードを誇るのがJCB CARD Bizです。

JCB CARD Bizの特徴は、簡易リスク診断やトラブル発生時の電話相談などのサービスを提供するサイバーリスク保険です。

一般カードとゴールドカードの主な違いは年会費と利用限度額、空港ラウンジサービスの有無になります。

JCB法人カード

| ラインナップ | 一般 | ゴールド |

| 年会費 | 1,375円(税込) ※初年度年会費無料 ※追加1名:1,375円(税込) |

11,000円(税込) ※初年度年会費無料 ※追加1名:3,300円(税込) |

| ポイント還元率 | 利用店舗と交換方法による 一例として ※国内加盟店利用でキャッシュバックの場合:0.3% ※国内加盟店利用でAmazon利用の場合:1.05% |

|

| 国際ブランド | JCB | |

| 電子マネー | QUICPay | |

| 発行スピード | JCBに書類到着後2週間程度(郵送手続き) | |

| 利用限度額 | 10万円~100万円 ※個人用カードと合算で限度額が高い方まで |

50万円~250万円 ※個人用カードと合算で限度額が高い方まで |

| ETC年会費 | 無料 | |

| 旅行傷害保険 | 海外/国内旅行傷害保険 ※旅行代金などをカードで支払う必要があり |

|

| その他特典 | 請求書カード払い サイバーリスク保険 ショッピングガード保険 |

請求書カード払い サイバーリスク保険ショッピングガード保険(国内・海外) 空港ラウンジサービス |

JCBカードには、JCB CARD BizのほかにもJCB法人カードがあります。

見たところ大きな違いがなく、「何が違うの?」と思った方もいるでしょう。

大きな違いは以下の2つです。

| JCB CARD Biz | JCB法人カード | |

| 法人の本人確認書類 | 不要 | 必要 |

| 追加カード | できない(本人カードのみ) | できる |

そのため、個人事業主は JCB CARD Biz、法人で事業をおこなっている場合は、JCB法人カードを検討するとよいでしょう。

アメリカン・エキスプレス・ビジネス・グリーン・カード

| 年会費 | 13,200円(税込) ※追加1名:6,600円(税込) |

| ポイント還元率 | 利用店舗と交換方法による 一例として ※年会費/月会費充当の場合:0.3% ※メンバーシップ・リワード・プラスへの登録(年間3,300円(税込))で、ポイント交換レートが1%にアップ |

| 国際ブランド | アメリカン・エキスプレス |

| 電子マネー | Apple Pay |

| 発行スピード | 5週間程度 |

| 利用限度額 | 申込者による |

| ETC年会費 | 550円(税込) |

| 旅行傷害保険 | 海外/国内旅行傷害保険 ※旅行代金などをカードで支払う必要があり |

| その他特典 | ビジネス情報サービス「ジー・サーチ」年会費無料 JALオンライン利用時に、国内線をご搭乗の直前まで予約、変更、キャンセルできる「eビジネス」利用可能 空港ラウンジ 手荷物無料宅配 |

出張が多い個人事業主におすすめなのがアメリカン・エキスプレス・ビジネス・グリーン・カードです。

国内・海外の旅行傷害保険に加え、空港ラウンジサービス、手荷物無料宅配と出張に適した特典が多く付いています。

さらに提携航空会社が多く、JAL・ANAはもちろん、さまざまな航空会社のマイルに交換できるのが特徴です。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

| 年会費 | 無料 ※追加カード 9名まで永年無料 |

| ポイント還元率 | 0.45% ※年会費/月会費充当の場合 海外ポイント2倍 |

| 国際ブランド | アメリカン・エキスプレス |

| 電子マネー | iD・QUICPay・Apple Pay・Google Pay |

| 発行スピード | 最短3営業日 |

| 利用限度額 | 申込者による ※納税など高額支払いの際は一時的に利用限度額を増額可能 |

| ETC年会費 | 永年無料 |

| 旅行傷害保険 | なし |

| その他特典 | オンラインショッピング補償 セゾンビジネスサポートローン |

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードの特徴は永久不滅ポイントです。

つまり、ポイントの有効期限はありません。

ポイントの期限を気にせず貯めておけて、まとめて利用できるのはうれしいメリットです。

年会費無料、カード発行スピードも最短3営業日と早く、利用限度額一律の上限なしと優れたセゾンコバルト・ビジネス・アメリカン・エキスプレス・カードですが、注意したいのは保険です。

旅行傷害保険もショッピング保険も付帯しないため、買い物が少なく、出張が少ない個人事業主に適したクレジットカードです。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードのもう一つの特徴が、クラウドワークスやXserver、マネーフォワードをはじめとする多くのサービスで永久不滅ポイントが4倍になる点です。

WebライティングやWebデザインなどのクライアントワークを発注する個人事業主や、ブロガーにはうれしい特典ではないでしょうか。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

| 年会費 | 22,000円(税込) ※初年度無料 ※年間200万円以上のショッピング利用で翌年度11,000円(税込) ※追加1名:3,300円(税込) |

| ポイント還元率 | 0.67% ※年会費/月会費充当の場合 海外ポイント2倍 |

| 国際ブランド | アメリカン・エキスプレス |

| 電子マネー | iD・QUICPay・Apple Pay・Google Pay |

| 発行スピード | 最短3営業日 |

| 利用限度額 | 申込者による ※納税など高額支払いの際は一時的に利用限度額を増額可能 |

| ETC年会費 | 永年無料 |

| 旅行傷害保険 | 海外/国内旅行傷害保険 |

| その他特典 | ショッピング安心保険 セゾンビジネスサポートローン 空港ラウンジ(国内) プライオリティ・パス(海外) コンシェルジュ・サービス |

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードの上位カードがセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードです。

年会費が22,000円(税込)と大きく上がりますが、国内・海外旅行傷害保険もショッピング保険も付帯しています。

さらに、プラチナカードだけあって国内レストランの案内・予約をはじめとするコンシェルジュ・サービスが付いています。

ステータスのあるクレジットカードです。

NTTファイナンス Bizカードfor owners

| ラインナップ | レギュラー | ゴールド |

| 年会費 | 無料 ※追加カードも無料 |

11,000円(税込) ※追加1名:2,200円(税込) |

| ポイント還元率 | 1% | |

| 国際ブランド | VISA | |

| 電子マネー | なし | |

| 発行スピード | 10日~2週間程度 | |

| 利用限度額 | 申込者による | |

| ETC年会費 | 550円(税込) | 無料 |

| 旅行傷害保険 | 海外/国内旅行傷害保険 |

|

| その他特典 | VISAビジネスオファー(各種優待) ショッピング補償 Web明細編集サービス |

VISAビジネスオファー(各種優待) ショッピング補償 Web明細編集サービス 空港ラウンジ |

1%の高いポイント還元率が特徴なのがNTTファイナンス Bizカードです。

レギュラーは本人も追加カードも無料で利用限度額も一律の上限なし、国内・海外旅行傷害保険にショッピング補償も付帯している優れた内容です。

ゴールドは、レギュラーに比べて付帯保険の補償額が大幅に増えます。

例えば、海外旅行傷害保険ではレギュラーの補償額が最高2,000万円に対し、ゴールドは最高1億円です。

NTTファイナンス Bizカードのもう一つの特徴が、Web明細編集サービスです。

利用用途にあわせて10個まで区分を指定し、分割して明細作成できるほか、メモ機能も付いており、利用用途ごとの管理が楽になります。

freee MasterCard

| ラインナップ | freee Mastercard | freee Mastercardゴールド |

| 年会費 | 無料 |

2,200円(税込) ※初年度無料 |

| ポイント還元率 | なし | キャッシュバックの場合:0.4% JCBギフト券の場合:0.5% |

| 国際ブランド | Mastercard | |

| 電子マネー | Apple Pay・Google Pay | |

| 発行スピード | 最短3営業日 | |

| 利用限度額 | 10万円〜500万円 | |

| ETC年会費 | 無料 | |

| 旅行傷害保険 | なし | 海外/国内旅行傷害保険 |

| その他特典 | 税理士相談1回無料 | 税理士相談1回無料 国内主要26空港ラウンジが無料 |

開業直後で収入が低く、審査にとおるか心配な個人事業主におすすめなのがfreee MasterCardです。

freee会計と連携でき経理の効率化も図れます。

「設立直後や、事業所得が低い状態でも審査可能」とうたっており、入会可能か1秒診断でも試せます。

公式サイトでは、「ほかのカード会社で作れなかった個人事業主の方でも発行できた事例もある」としています。

注意しておきたいのが、レギュラーカードではポイントが付きません。

また、旅行傷害保険も付かないため、必要な場合はゴールドカードのほうが年会費もあまりかからないためよいでしょう。

レギュラーカード・ゴールドカードともに税理士(社労士)相談1回無料の特典があります。

開業したばかりの個人事業主におすすめのクレジットカードです。

EX Gold for Biz S

| 年会費 | 2,200円(税込) ※初年度無料 |

| ポイント還元率 | 0.46% ※Amazonギフトカードに交換した場合 |

| 国際ブランド | VISA・Mastercard |

| 電子マネー | iD・QUICPay |

| 発行スピード | 2~3週間 |

| 利用限度額 | 10万円~300万円 |

| ETC年会費 | 無料 |

| 旅行傷害保険 | 海外/国内旅行傷害保険 |

| その他特典 | 各種優待 |

初年度無料、2年目からも2,200円(税込)の格安な年会費で大手クレジット会社のゴールドカードを利用できるのがEX Gold for Biz Sです。

また、ローン事業もおこなうオリコならではの特典が、通常金利より最大2.0%(実質年率)優遇される融資金利優遇制度です。

証書貸付「ビジネスサポートプラン」もしくはローンカード「CREST for Biz」に入会する必要がありますが、融資を受ける可能性がある個人事業主には、金利優遇はうれしい制度でしょう。

Airカード

| 年会費 | 5,500円(税込) ※初年度実質0円(条件クリアでポイント支給) ※追加1名:3,300円(税込) |

| ポイント還元率 | 1.5% |

| 国際ブランド | JCB |

| 電子マネー | QUICPay |

| 発行スピード | 3週間程度 |

| 利用限度額 | 10万円~500万円 |

| ETC年会費 | 無料 |

| 旅行傷害保険 | なし |

| その他特典 | ショッピングガード保険(海外) |

今回紹介しているなかで、抜群のポイント還元率で多くの個人事業主が利用しているクレジットカードがAirカードです。

発行元がリクルートのため、1.5%の高いポイント還元率のうえに、じゃらんやホットペッパーなどのリクルートのサービスでポイントが加算されます。

買い物が多かったり、会食や出張が多い個人事業主には、お得なクレジットカードです。

また、POSレジアプリの「AirREGI」、予約システムの「AirRESERVE」などの業務支援サービスと連携できるのもAirカードの特徴です。

店舗系の個人事業主にもおすすめのクレジットカードです。

楽天プレミアムカード

| 年会費 | 11,000円(税込) |

| ポイント還元率 | 1% |

| 国際ブランド | VISA・Mastercard・JCB・アメリカンエキスプレス |

| 電子マネー | 楽天Edy・Apple Pay・Google Pay |

| 発行スピード | 1週間~10日前後 ※入会審査・カードの発行状況・配送状況は、Webページまたはアプリから24時間いつでも確認可能 |

| 利用限度額 | 最高300万円 |

| ETC年会費 | 無料 ※2枚目から550円(税込) |

| 旅行傷害保険 | 海外/国内旅行傷害保険 |

| その他特典 | 空港ラウンジ プライオリティ・パス(登録は必要) ショッピング保険 |

業務でよく楽天トラベルや楽天市場をはじめとする楽天のサービスを利用している個人事業主に断然おすすめなクレジットカードが、楽天プレミアムカードです。

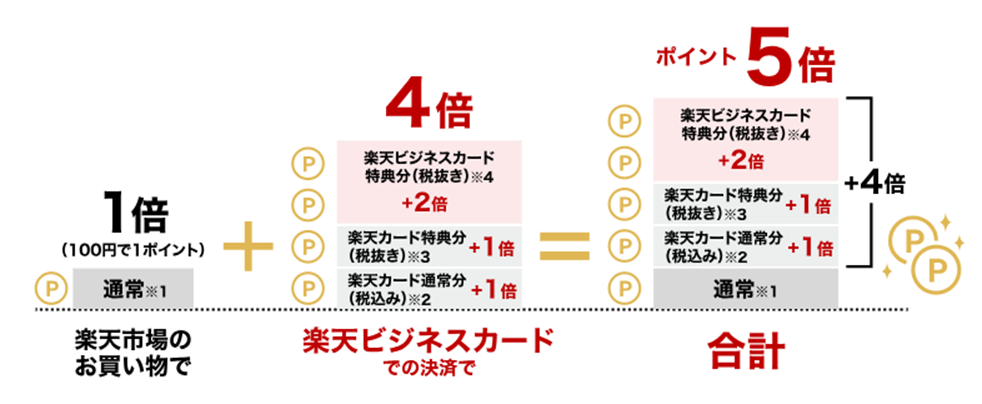

通常でも1%と高いポイント還元率ですが、楽天市場での購入の場合、ポイントが5倍になります。

また、楽天プレミアムカードの特徴は特典が選べる点です。

- 楽天市場の買い物がポイント最大6倍になる「楽天市場コース」

- 楽天トラベルの決済をするとポイント最大3倍になる「トラベルコース」

- 楽天TVまたは楽天ブックスの決済をするとポイント最大3倍になる「エンタメコース」

3つのコースから自分の事業スタイルに合ったコースが選べ、ポイントが貯めやすいのはうれしい点です。

ライフカードビジネスライトプラス スタンダード

| 年会費 | 無料 |

| ポイント還元率 | キャッシュバックの場合:0.4% Amazonギフトカードの場合:0.5% |

| 国際ブランド | VISA・Mastercard・JCB |

| 電子マネー | Apple Pay・Google Pay |

| 発行スピード | 最短3営業日 |

| 利用限度額 | 10万円〜500万円 |

| ETC年会費 | 年会費無料 ※2年目以降、前年度に利用がない場合は年会費1,100円(税込) |

| 旅行傷害保険 | なし |

| その他特典 | 税理士相談1回無料 各種優待 |

年会費が無料で利用限度額も500万円、ブランドもVISA・Mastercard・JCBの3つから選べ、最短3営業日と発行スピードも早い、総合的にバランスのよいクレジットカードがライフカードビジネスライトプラス スタンダードです。

ただし、付帯保険がないため、基本的に出張がない個人事業主におすすめのクレジットカードです。

ライフカードビジネスライトプラス ゴールドカード

| 年会費 | 2,200円(税込) ※初年度無料 |

| ポイント還元率 | キャッシュバックの場合:0.4% Amazonギフトカードの場合:0.5% |

| 国際ブランド | Mastercard・JCB |

| 電子マネー | Apple Pay・Google Pay |

| 発行スピード | 最短3営業日 |

| 利用限度額 | 10万円〜500万円 |

| ETC年会費 | 年会費無料 ※2年目以降、前年度に利用がない場合は年会費1,100円(税込) |

| 旅行傷害保険 | 海外/国内旅行傷害保険 |

| その他特典 | 税理士相談1回無料 各種優待 空港ラウンジ シートベルト傷害保険 |

ライフカードビジネスライトプラススタンダードの総合力はそのままに、旅行傷害保険が付いたクレジットカードがライフカードビジネスライトプラス ゴールドです。

また、補償額が200万円と高額ではないものの、日本国内で自動車搭乗中にシートベルトを着用していた場合の事故で、死亡または重度後遺障害になった場合に補償されるシートベルト傷害保険が特典としてあるのが特徴です。

ダイナースクラブ ビジネスカード

| 年会費 | 27,500円(税込) ※追加会員 無料(4枚まで) |

| ポイント還元率 | JCBギフトカードに交換した場合:0.39% |

| 国際ブランド | Diners Club(Mastercardが付帯) |

| 電子マネー | Apple Pay |

| 発行スピード | 1ヵ月程度 |

| 利用限度額 | 申込者による |

| ETC年会費 | 無料 |

| 旅行傷害保険 | 海外/国内旅行傷害保険 |

| その他特典 | ショッピング保険 ゴルファー保険 手荷物宅配 空港ラウンジ |

出張で海外を飛び回る個人事業主に向いているクレジットカードがダイナースクラブ ビジネスカードです。

国内、海外合わせて1,300ヵ所以上ある空港ラウンジのほか、24時間365日、国内出張手配をサポートする「JALオンライン」が利用できます。

ザ・ペニンシュラホテルズをはじめとする、海外のラグジュアリーホテルでの特別割引や特典が多いのもダイナースクラブ ビジネスカードの特徴です。

国内でも、ダイヤモンド経営者倶楽部が主催する銀座サロンが利用可能であり、普段よりワンランク上の商談や時間調整にも活用できます。

個人事業主が作れるクレジットカードの種類

クレジットカードには、個人カードのほかにも法人カードやビジネスカードがあります。

「法人カードとビジネスカードの違いは何?」「個人事業主は法人カードを作れない?」などの疑問について解説します。

法人カード

法人カードは、法人向けに発行されるクレジットカードですが、個人事業主は申し込めないとは限りません。

法人カードには大企業向けに発行されるコーポレートカードと、中小企業や個人事業主向けのビジネスカードがあります。

つまり、法人カードとビジネスカードは別のジャンルではなく、企業や事業者を対象としたコーポレートカードとビジネスカードを総称したものが法人カードと呼ばれるものです。

ビジネスカード

ビジネスカードは、主に大企業以外の事業者を対象とした法人カードです。

そのため、個人名義の口座や個人事業主としての屋号付き口座を引き落とし先に指定できるカードもあります。

個人事業主の場合、事業用と個人用に個人カードを2枚持つ方法もあります。

しかし、ビジネスカードには従業員用の追加カードを作成できたり、ビジネスに役立つさまざまな特典が付いていたりとビジネスに特化したサービスがあるのが特徴です。

個人カード

個人用カードとビジネスカードでは、特典や追加カード発行に違いがあります。

一つ目の違いは、個人カードのほうが事業目的のため利用限度額が小さい点です。

二つ目の違いが、追加カードを複数発行できない点です。

ただやみくもに特典があればいいというものではありません。

従業員がおらず自分1人の事業で、少しの経費にしかカードを利用しないのであれば、個人カードを活用するのもよいでしょう。

個人事業主がクレジットカードを作るメリット

個人事業主がクレジットカードを作る場合、普段個人でクレジットカードを作るときのメリット以外にも個人事業主ならではのメリットがあります。

個人事業主がクレジットカードを作るメリットについて見ていきましょう。

ポイントやマイルが貯まる

一つ目のメリットが、個人カードと同様にポイントやマイルが貯まる点です。

事業に関する支出は高額なものもあり、個人カードよりポイントがたくさん貯まりやすいでしょう。

さらに、カード会社によってはビジネスでよく利用するようなECサイトは、ポイント還元率が高いものもあります。

頻繁に利用するECサイトがポイント還元率の高いカード会社であればお得になります。

貯まったポイントを備品の購入に使う、貯まったマイルを出張費の一部にあてるなど、経費削減にもつながる点がメリットです。

支払いの手間を減らせる

支払いをクレジットカード引き落としにすれば、毎月定例の支出などの場合に銀行やコンビニからお金を振り込む手間が省けるのもメリットの一つです。

また、三井住友カード ビジネスオーナーズのように請求書払いに対応している会社もあります。

インターネット上で請求書情報を登録するとカード支払いにでき、支払いの手間が大きく軽減できます。

手間の軽減だけでなく、自動的にクレジットカードから引き落とされるようにしておけば支払い忘れのリスクも回避できます。

ビジネスに役立つ特典を利用できる

ビジネスカードでは、クレジットカード会社から提供されるビジネス向け特典を活用できます。

国内海外の旅行傷害保険や空港ラウンジを利用できる特典は、買い付けや打ち合わせで出張が多い個人事業主には助かるでしょう。

消耗品などのECサイトの優待価格は材料調達が多い個人事業主にはありがたい特典です。

また、珍しいところでは、JCB CARD Bizの簡易リスク診断などのサービスを提供するサイバーリスク保険も便利です。

資金繰りに余裕が生まれる

個人事業主にありがたいメリットが、カード支払いで支払いタイミングを調整できる点です。

特に個人事業主の場合、「大きい案件が終わればまとまった入金があるが、今は手持ちが少ない」といったケースはよく起こるのではないでしょうか。

入金と支払いのタイミングがうまく合わなかったり、急な支出が発生したりして手持ちが少ないときに、クレジットカードを利用すれば一時的な資金繰りの余裕を確保できます。

経理業務を効率化できる

特に青色申告をおこなっている個人事業主にうれしいのが経理業務の効率化でしょう。

記載漏れによる経費計上漏れが防げるだけでなく、事業での支出をクレジットカードの利用履歴から容易に把握でき、帳簿の管理がしやすい点がメリットです。

さらに、ビジネスカードの多くは個人事業主の利用者が多い弥生会計やfreeeなどの会計ソフトと連携できます。

カードの使用履歴から仕訳が自動で記帳され入力の手間が軽減できるため、経理業務の煩わしさから解放されます。

個人事業主がクレジットカードを作るデメリット

個人事業主がクレジットカードを作るのにはメリットが多いですが、個人事業主がクレジットカードを作った際のデメリットについても抑えておきましょう。

年会費がかかる

年会費無料がほとんどである個人カードに対して、ビジネスカードは年会費がかかるものも多くあります。

事業用のクレジットカードであれば年会費は経費にできますが、年会費が高額な場合、サービスや特典の利用価値とのバランスの検討が必要です。

ただ、年会費が高いものはその分サービスや特典も充実しています。

例えば、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは年会費が高額な分、国内レストランの案内や予約を代行してくれるコンシェルジュサービスがあります。

会食の多い個人事業主にはうれしい特典ではないでしょうか。

しかし、年会費もコストのため、年会費に見合った利用をするのかについては考えておくべきでしょう。

審査に通りづらい場合がある

個人事業主の場合、収入や安定性の面でクレジットカードの審査に通りづらい点がデメリットです。

審査に落ちてしまった場合には、事業用に別途個人カードを作るのがよいでしょう。

しかしfreee MasterCardのように、ビジネスカードのなかにも設立直後や事業所得が低い状態でも審査可能なものもあります。

また、決算書や確定申告書などの事業関係の書類が不要で、個人の情報のみで審査をおこなうビジネスカードも多くあります。

開業直後や事業所得が少ないような場合には、審査のハードルが低い会社を選ぶとよいでしょう。

分割払い・リボ払いが利用できない場合がある

一部のビジネスカードでは分割払いやリボ払いが利用できない場合があります。

分割払いやリボ払いが利用できない場合、引き落とし時に一気に現金資産がなくなるため負担が大きくなります。

まとめて仕入れをおこなうような、1回の利用額が多い個人事業主は、支払い回数の設定が柔軟なビジネスカードを選ぶとよいでしょう。

個人事業主がクレジットカードを選ぶ際のポイント

クレジットカードは種類も多く、見ているうちに違いがわからなくなってしまいやすいでしょう。

次に、個人事業主がクレジットカードを選ぶ際に、全般的に見るべきポイントについて解説します。

年会費

クレジットカードの年会費はカード会社やランクによってもさまざまです。

一般的に年会費が高いカードはサービスが充実しており、旅行傷害保険をはじめとする多くの特典が付帯しています。

出張が多い個人事業主など、特典によるメリットが多い場合には、年会費は経費として割り切り、有料のカードにするのもよいでしょう。

逆に家や事務所での業務がほとんどで、付帯保険や特典をあまり利用しないのであれば、年会費無料のカードでも十分かもしれません。

ポイント還元率

年会費だけでなくポイント還元率も重要です。

年会費が高くても、そのカードの特典やポイント還元率によっては、お得になる可能性があります。

例えば、Airカードは2年目から年会費はかかりますが1.5%の高いポイント還元率を誇ります。

ほかにも、利用するECサイトによって還元率が大きく変わるカードもあります。

楽天プレミアムカードを使って楽天市場で事業関連の買い物をした場合、ほかのカードを使用した場合と比べてポイント5倍になります。

また、セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードはクラウドワークスやXserverの利用で獲得ポイントが4倍になります。

WebライティングやWebデザインなどのクライアントワークを発注する側の個人事業主や、ブロガーの方にはお得なカードではないでしょうか。

また、自分のよく利用するサービスに交換できるかどうかのポイントの使いやすさについても確認しておくといいでしょう。

利用限度額

クレジットカードの利用が多い個人事業主は、利用限度額もチェックしておきましょう。

利用限度額は100万円〜500万円が中心ですが、一律の上限が設定されておらず申込者の利用実績に応じた額を上限とするクレジットカードもあります。

事業の支出に見合った十分な利用限度額が必要ですが、過度に上限額が高い必要もないでしょう。

しかし、今の事業規模だけではなく、将来的な事業規模での支払いも考慮したうえで利用限度額を検討しましょう。

付帯保険

クレジットカードによっては、旅行障害保険や商品の盗難保険などの付帯保険が提供され、補償額もさまざまです。

出張が多いのであれば旅行傷害保険の有無は必ずチェックしておきましょう。

また、ECサイトでの購入が多い場合にはショッピング保険もあるとよいでしょう。

ほかにもダイナースクラブ ビジネスカードのゴルファー保険のような独自の付帯保険があるクレジットカードもあります。

特典・サービス

ビジネスカードのメリットは、ビジネスに合った特典やサービスが受けられる点です。

自分の事業に役に立つような特典・サービスがあるかどうか確認しておきましょう。

出張が多い場合には、アメリカン・エキスプレス・ビジネス・グリーン・カードのような手荷物無料配送特典もあると出張が楽になります。

ライフカードビジネスライトプラスの税理士相談1回無料の特典も、開業したてのような個人事業主にはありがたいサービスでしょう。

個人事業主がクレジットカードを作成する際に必要な書類

ご紹介した15選のクレジットカードの申し込みに必要な書類をまとめました。

- 運転免許証または運転経歴証明書

- 本人名義の金融機関のキャッシュカードや通帳

- 運転免許証または運転経歴証明書

- 本人名義の金融機関のキャッシュカードや通帳

- 本人確認書類のコピー2点

※日本国内発行の、運転免許証または運転経歴証明書・マイナンバー(個人番号)カード・住民票の写し・各種健康保険証等

※本人確認書類の2点目は本人名義の公共料金または社会保険料、国税、地方税の領収書のコピーでも可。 - 支払口座の情報を確認できるもの

- 支払口座の情報を確認できるもの

- 法人の本人確認書類

※現在事項全部証明書・履歴事項全部証明書の原本またはコピー

※個人事業主は不要 - 法人:法人の代表者の本人確認書類1点 / 個人事業主:本人確認書類2点

- 本人確認書類 ※支払い口座は申込時に登録

- 登記簿謄本 or 印鑑証明書

- 代表者の本人確認書類

- 登記簿謄本 or 印鑑証明書

- 代表者の本人確認書類

- (個人事業主の場合)本人確認2点、または本人確認書類1点+補完書類(公共料金の領収書など)1点

※上記書類の住所と申し込み記入の現住所が異なる場合は、本人確認書類から1点+補完書類2点

- 本人確認書類

- 本人確認書類

- 所得証明書 ※必要に応じて

- 個人事業開業届出書または営業許可証 ※必要に応じて

- (個人事業主の場合)本人確認書類

- (個人事業主の場合)本人確認書類

個人事業主の場合、ほとんどのクレジットカードは本人確認書類と支払口座の情報を確認できるもので申し込み可能です。

しかしなかには、確定申告書や青色申告決算書の提出を求められるケースもあります。

個人事業主のクレジットカード審査で重視されるポイント

使いたいクレジットカードが見つかっても、審査に通らなければ利用できません。

特に開業直後や収入が少ない個人事業主は、審査落ちしないか心配でしょう。

次に、個人事業主のクレジットカード審査で重視されるポイントについて見ていきましょう。

年収

一般企業にある会社自体の信頼性がない個人事業主にとって、年収はビジネスの安全性と返済能力を示す重要な指標です。

個人事業主は基本的に個人の返済能力や信頼性を中心に審査がおこなわれます。

そのため、以前の借り入れで事故や延滞がないかなどの信用情報のほかに、年収も重視されます。

ただし、審査基準はカード会社によってさまざまであり、開業直後であっても申し込めるカードもあります。

そのため、年収が少ないからといって審査に通らないとは限りません。

設立年数・実績

会社に属していない個人事業主は、事業が成長しており継続性に問題がない点を示せるかも審査のポイントです。

事業の成長と継続性の指標となるのが、設立年数や実績です。

設立年数は事業が安定して継続されている証明にもなり、信頼性が上がります。

また、売上額だけでなく、数年にわたり安定して維持できているかどうかも審査のポイントです。

個人事業主がクレジットカード審査を通過するコツ

年収や設立年数の点で自信がない個人事業主のなかには、「審査が甘いクレジットカードはないかな」と考えるかもしれません。

しかし、審査はクレジットカード会社が貸し倒れを防ぐためにあるもので、誰にでも審査が甘いクレジットカードは基本的にありません。

ただし、クレジットカード会社の審査はその会社ごとにさまざまなので、なかには通りやすいクレジットカードもあるでしょう。

ここでは、個人事業主がクレジットカード審査を通過しやすくするコツについて解説します。

売上実績を証明できるよう準備しておく

安定した収益があることを証明するために、過去数年間の収支報告書や確定申告書など、信頼性を裏付ける資料を準備しておきましょう。

もし、個人事業主になる予定はあるけれどまだ開業届を出していない場合には、開業届を出しておくと信頼性が上がります。

また、気を付けておきたいのが節税のしすぎです。

節税のために経費を多くあげるなどの節税対策をおこなっている個人事業主も多いと思います。

しかし、あまり節税をしすぎると「売上の割に利益の上がっていない事業」として審査で不利になる可能性があるため注意が必要です。

固定電話を設置する

現在はスマートフォンがあれば事足りるため、事業用の固定電話を持っていない個人事業主も多いでしょう。

しかし、事業用の固定電話を設置しておくと本格的に事業としておこなっている実態がある印象になり、 個人事業主の信頼性を高めます。

「固定電話の有無で仕事のしやすさは変わらない」と思うかもしれませんが、少しでも審査に有利になるように設置しておくのがおすすめです。

また、「固定電話の番号だけあればいい」と考える人は、固定電話番号のレンタルができる会社も多数あるため検討してみてもよいでしょう。

希望限度額を少なめに設定する

個人事業主が信用度の低い状態で審査を通過するためには、希望限度額を少なめに設定して審査のハードルを下げるのも有効です。

また、クレジットカード取得後に、信頼度が上がってから利用枠の引き上げをおこなう方法もあります。

利用限度額が高すぎると審査が厳しくなる可能性があるため、確実に返済できるとみなされる、事業規模に見合った限度額に設定しておきましょう。

経費をクレジットカード決済した場合の仕訳方法

次にクレジットカードを利用した場合の会計処理について、白色申告・青色申告の場合に分けて解説します。

クレジットカードは利用したタイミングと引き落とされるタイミングが違うため、仕訳が少し複雑になるので流れをおさえておきましょう。

白色申告の場合

白色申告の場合、単式簿記で記帳できます。

その場合は、日付・項目・金額・残高を記載します。

例:8/25に消耗品を5,000円分クレジットカードで購入し、10/15に引き落とされた

| 日付 | 項目 | 入金 | 出金 | 残高 |

| 10/15 | 消耗品 | 5,000 | 245,000 |

単式簿記の場合、記帳するのは実際に代金が引き落とされたときという点に注意が必要です。

青色申告の場合

青色申告で10万円控除を利用している場合は、白色申告と同様の単式簿記の記帳で問題ありません。

55万円控除または65万円控除を利用するためには、勘定科目を用いた複式簿記で記入する必要があります。

複式簿記の場合、財産などの増減と増減の理由を貸方・借方に分けて記帳します。

例:8/25に消耗品を5,000円分クレジットカードで購入し、10/15に引き落とされた(利用時)

| 日付 | 借方 | 貸方 | ||

| 科目 | 金額 | 科目 | 金額 | |

| 8/25 | 消耗品費 | 5,000 | 未払金 | 5,000 |

カード利用時はまだ支払っていないため、いったん未払金として処理します。

次に引き落とされたときの仕訳です。

例:8/25に消耗品を5,000円分クレジットカードで購入し、10/15に引き落とされた(引き落とし時)

| 日付 | 借方 | 貸方 | ||

| 科目 | 金額 | 科目 | 金額 | |

| 10/15 | 未払金 | 5,000 | 普通預金 | 5,000 |

引き落とし時は、事業用口座から未払金を精算する形になります。

未払金が相殺されるため、上下2つの取引をあわせると「普通預金で5,000円分消耗品を買った(から預金が減った)」になり、取引が完結します。

ちなみに、ポイントを使ったときは以下のようになります。

例:8/25に消耗品を5,000円分クレジットカードで購入したけれど、2,000円分はポイントを使った(利用時)

| 日付 | 借方 | 貸方 | ||

| 科目 | 金額 | 科目 | 金額 | |

| 10/15 | 消耗品費 | 3,000 | 未払金 | 3,000 |

つまり、ポイントを利用した場合は、ポイントを引いた後の金額で仕訳をおこないます(引き落とし時はポイント利用のないケースと同様です)。

個人事業主のクレジットカードに関するよくある質問

最後に、個人事業主がクレジットカードを作る際に気になる点についても解説します。

クレジットカードは開業前に作るべき?

「個人事業主のクレジットカード、開業前と開業後どちらに作ったらいい?」と迷っている場合、もし退職前であれば開業前に作っておくべきです。

なぜなら、開業直後で業績が安定していないうちは、審査に通りにくいためです。

しかし、ビジネスカードは開業前には作れません。

そのため、「会社に勤めつつ開業し、会社員の収入が残っているうちに申し込む」のがおすすめです。

しかし、freee MasterCardのように、設立直後や事業所得が低い状態でも審査可能と謳っているビジネスカードを開業直後に申し込む方法もあります。

ガソリン代がお得になるクレジットカードはある?

NTTファイナンス Bizカードfor ownersには、全国の出光興産系列のサービスステーションでガソリンの給油を1リットルあたり2円〜最大40円割引する特典があります。

楽天プレミアムカードの付帯カードである楽天ビジネスカードもENEOSと特別提携しており、ポイント1.5倍とお得なクレジットカードでしたが2023年9月30日で終了となってしまいます。

そのため、ガソリン代を重視してクレジットカードを選びたい個人事業主は、ガソリン会社とクレジットカード会社が提携している法人ガソリンカードがよいでしょう。

例えば、コスモコーポレートJCBカードはガソリン給油でポイントが貯められます。

コーポレートカードとビジネスカードの違いは?

コーポレートカードとビジネスカードの間に明確な違いはありませんが、コーポレートカードは主に大企業向け、ビジネスカードは中小企業や個人事業主向けに発行されます。

コーポレートカードはビジネスカードと比較して、発行できるカード数が多い、利用限度額が高いなどの特徴があります。

クレジットカードの年会費は経費計上できる?

業務上の支払いに使っているビジネスカードの年会費は経費計上できます。

ちなみに複式簿記の場合、年会費を支払った場合には諸会費のような勘定科目で仕訳します(※勘定科目は事業者によって異なります)。

例:9/15にクレジットカードの年会費10,000円を支払った

| 日付 | 借方 | 貸方 | ||

| 科目 | 金額 | 科目 | 金額 | |

| 9/15 | 諸会費 | 10,000 | 普通預金 | 10,000 |

一方、個人カードを使用している場合の年会費は、経費とするのは難しいです。

個人カードのなかで事業用の支払いが多い場合、事業用で使った分は割合に応じて家事按分として経費計上できる可能性もあります。

ただしその場合、もしものときは税務署にきちんと説明できる合理性のある割合を設定しておきましょう。

税務署にあらかじめ相談しておくと安心です。

しかし、経費計上したいほど事業用の支払いが多いのであれば、会計処理の手間も考えてビジネスカードを作った方がよいでしょう。

確定申告時にクレジットカード決済の明細は領収書として必要?

確定申告の際には、領収書も明細も提出の必要はありません。

しかし、所得税の時効である7年間は証拠として保管する必要があります。

クレジットカードの明細には利用明細と請求明細があります。

2つのうち請求明細は取引内容が記載されていないため、領収書とみなされる可能性があるのは利用明細の方です。

利用明細はもちろんですが、請求明細も念のため保管しておきましょう。

また、Web上の明細は期間が経過すると表示できなくなる可能性があります。

きちんと印刷した上で保管しておきましょう。

法人カードやビジネスカードは個人用として利用できる?

個人利用は可能ですが、個人にお金を貸している形になるため、特別な勘定科目である事業主貸での処理が必要になり会計処理が複雑になります。

ビジネスカードを作っているのに個人利用をすると、せっかくの経理業務の軽減のメリットがなくなってしまいます。

利用は可能ですが、緊急時以外はなるべく使わないほうがよいでしょう。

まとめ

- ビジネスカードは法人カードの一種であり、個人事業主が作れるカードも多い

- 個人事業主がビジネスカードを作るメリットは、手間の軽減・ビジネス向けの特典・資金繰りの安定・経理業務の効率化

- 個人事業主がクレジットカードを選ぶポイントは、年会費・ポイント還元率・利用限度額・付帯保険・特典・サービス

- 個人事業主は、実績の証明や開業直後でも審査可能なクレジットカードに申し込むなどの工夫で通りやすくなる

- 利用限度額重視の個人事業主におすすめは、利用限度額・発行スピードともに優秀な三井住友カード ビジネスオーナーズ

- ポイント還元率重視の個人事業主におすすめは、ポイント還元率だけでなく利用限度額も高いAirカード

- 発行スピード重視の個人事業主におすすめは、発行スピード最短5分のJCB CARD Biz

- 開業したてで審査に通るか気になる個人事業主におすすめは、1秒診断があり個人事業主の利用者も多いfreee MasterCard

プライベートとビジネスでの支出が混ざりがちな個人事業主には、事業用のクレジットカードを作るメリットがたくさんあります。

「個人事業主だからクレジットカードを作るのは難しいかも」と思わず、準備をしたうえで自分に合ったクレジットカードに申し込んでみましょう。