「フランチャイズを始めたいけど資金がない」

独立を考えている人のなかには、このような悩みを持っている人もいるのではないでしょうか。

フランチャイズでの開業にかかる費用は、業種による差が大きいため、用意できる資金によって加盟できる本部も変わってきます。

そのため、開業費用の把握がフランチャイズビジネスの第一歩です。

この記事では、フランチャイズ開業に必要な費用について詳しく説明します。

さらに、自己資金では賄えない場合に備えて、融資を受ける方法や事業計画書の書き方も解説しているので、フランチャイズでの独立・開業を考えている人は、ぜひ最後までご一読ください。

フランチャイズ開業にかかる費用

フランチャイズでの開業には、加盟金や保証金などの本部に支払う費用だけでなく、店舗の準備費用など、さまざまな費用がかかります。

一部のフランチャイズでは比較的少額のパッケージもありますが、店舗や設備に費用がかかり数千万円の資金を必要とする本部も多いです。

貴重な資金を投じる以上、どの部分にどのくらいの費用が必要かを把握し、計画的に準備しましょう。

フランチャイズ開業にかかる費用には、以下のようなものがあります。

それぞれの内容を説明したあと、業種別の目安となる初期費用も紹介します。

本部に支払う費用

ロイヤリティや月額の支払い以外で、契約時に本部に支払う必要がある費用があります。

これらの費用の内訳は、加盟する本部によって異なりますが、一般的に以下の項目があります。

フランチャイズ加盟金

ほとんどのフランチャイズ本部が加盟金を設定しており、金額の目安は店舗の規模によって変動します。

加盟金の対価には、ノウハウの提供と開業前・開業後の準備の指導が含まれます。

詳細はプラン内容や本部によっても異なりますが、主に以下の7点です。

店舗の規模が小さい場合は100万円以下、中規模以上の場合は300万円程度が加盟金の目安です。

保証金

フランチャイズのなかには、加盟金とは別に保証金が必要となるケースがあります。

保証金の金額は、店舗の規模や提供されるサービス、また加盟するフランチャイズによって異なりますが、一般的にはおおよそ100万円前後が目安です。

研修費

本部からの研修を受けるためにも費用が発生します。

加盟金に含まれる場合もありますが、別途必要になる場合が多く、フランチャイズの代表のみが受けるのか、従業員全員が受けるかによっても金額が変わります。

研修場所は、本部が準備する研修施設でおこなわれることもありますし、講師が派遣される場合もあります。

また、研修期間は1週間程度が多いです。

業種によっては、2ヵ月以上の長期に渡る場合もあります。

業種にもよりますが、ネイルサロンなど直接顧客と接する事業の場合、施術などの技術的な研修や入客を想定した実務的な研修が多くおこなわれます。

開校支援費

学習塾などの一部の業種では、教室の内装やレイアウトのデザインを含む教室プロデュースや、開校前後のサポートなどが実施されます。

店舗取得費用

店舗を用意する場合には、店舗取得費用が発生します。

店舗取得費用は、敷金や礼金、土地の購入費用などの、店舗を入手するために支払う費用です。

金額は、立地地域や店舗の位置(路面店か空中階など)、広さによって変動します。

賃貸物件の場合、費用を100万円以下に抑えることも可能ですが、土地の購入が必要な場合や店舗の規模が大きい場合は、1,000万円以上の費用がかかることもあります。

ただし、本部企業が店舗を用意してくれる場合や、無店舗型、自宅での開業の場合は、この費用はかかりません。

下記の表は、東京都内で賃貸を借りて開業する場合の店舗取得費用の相場データです。

賃貸での店舗取得費用の目安にしてください。

| 項目 | 金額 |

| 物件取得保証金 | 60万円~150万円(家賃の3~6ヵ月分) |

| 仲介手数料 | 20万円~25万円(家賃の100%) |

| 前家賃 | 20万円~25万円(家賃1ヵ月分) |

改装・設備費用

店舗を営業ができる状態に整えるためには、店舗の改装や設備の準備が必要です。

具体的には、店舗の天井や壁、床などの改装、看板の設置、電気工事、電話加入やインターネットの開通などが挙げられます。

居抜き物件を利用する場合は、内外装工事には、ほとんど費用はかかりません。

しかし、骨組みだけのスケルトン物件の場合は、大がかりな工事が必要になるので費用も大きくなり、数百万円かかる場合もあります。

また、飲食店の場合は、厨房機器を揃える必要があるため、設備費が高額になりがちです。

備品購入費

店舗の有無に関わらず、備品購入費もかかります。

業種によって必要な備品は異なりますが、一般的に必要な備品には、以下のようなものがあります。

備品の見積もりは大まかでも出せますが、「思ったより費用がかかりすぎた」とならないためにも、どの備品がどれだけ必要かを細かく検討しましょう。

テーブルや椅子など大型の備品は、中古品を購入するなど工夫次第で金額を抑えることが可能です。

加盟する本部によっては、什器や備品まで準備してくれる場合もあるので、自分で準備する備品について、事前に確認しておきましょう。

広告費

オープンが近づいてくると、従業員の雇用や店舗の認知度、そして集客数を上げるために、広告費が必要です。

主な広告費としては、以下のようなものがあります。

広告費をロイヤリティに含んでいる場合もありますが、別途費用が発生する場合もあります。

業種別の費用

業種別に必要な初期費用総額の目安は、以下の表を参考にしてください。

| 業種 | 金額 |

| 飲食業 | 2,000万円前後 |

| コンビニエンスストア | 100万円~300万円前後 |

| 学習塾 | 500万円前後、大手塾の場合は1,000万円以上 |

| 買い取り専門店 | 500万円前後 |

| ハウスクリーニング | 200万円~300万円 |

参考:フランチャイズの窓口|フランチャイズ開業の初期費用はどれくらい?内訳や注意点を解説!

何にいくら資金が必要かは、各本部に問い合わせれば教えてもらえます。

出費が大きな費用だけでなく、細々した少額費用についても漏らさず説明してもらいましょう。

その他

これまでの項目にあてはまらない費用には、仕入費用や火災保険、損害賠償保険の費用などがあります。

これらは、業種や店舗の有無で金額が大きく変わります。

仕入費用に関しては、本部がまとめて商品の大量生産や原材料の大量仕入れをおこなうので、個人で仕入れをおこなうより安く抑えられるでしょう。

また、仕入先を探す必要がないので、商品や原材料の供給が不安定になりにくいメリットがあります。

フランチャイズの開業費用を調達する方法

フランチャイズ加盟には、まとまった金額の初期費用が必要です。

資金不足により、選択肢が制限されたり、開業時期が遅れたりすると、モチベーションが低下するだけでなく、ビジネスチャンスを逃すかもしれません。

「自己資金では足りない」「まとまった資金が必要」と感じた場合におすすめの資金調達方法を、4つ紹介します。

それぞれの調達方法の説明と、向いているケースを紹介します。

融資を受ける

1つ目の方法は、融資を受ける方法です。

融資を受ける場合、借りた額に利子を上乗せして返済する必要がありますが、ある程度まとまった額を調達できるメリットがあります。

融資元は、銀行の他に日本政策金融公庫や自治体などがあります。

また、ビジネスローンや不動産担保ローンなど、融資の種類もさまざまです。

融資を利用するのが向いているケースとしては、以下のような場合です。

融資を活用すれば、必要な資金を効率よく調達できるでしょう。

出資を受ける

2つ目の方法は、ビジネスに魅力を感じてもらい、出資者から資金を提供してもらう方法です。

融資とは異なり、この方法では資金返済の必要はありません。

出資者は、見返りとして株式などを安価で譲り受け、株価が上昇した際には差益(キャピタルゲイン)を得ます。

出資者には、エンジェル投資家(個人)やベンチャーキャピタル(法人)がいます。

ベンチャーキャピタルが個人経営に出資するケースはほとんどありません。

しかし、もし出資する場合は経営に参加するため、自分の方針とは異なる結果になるかもしれません。

そのため、慎重な選択が必要です。

この方法が向いているケースとしては、以下が挙げられます。

出資者からの資金提供を活用し、ビジネスの成長や拡大につなげることができます。

クラウドファンディング

3つ目の方法は、これから始めるビジネスや商品、サービスをプロモーションし、「応援したい」と思った人からクラウドファンディングで広く資金を募る方法です。

この方法では、商品やサービスの魅力だけでなく、購入者や支援者へのメリットや社会への貢献度などを明確に伝えることが重要です。

注目が集まれば、資金を調達するだけでなく、販促効果も期待できるため、一石二鳥の効果が得られます。

この方法が向いているケースとしては、以下が挙げられます。

クラウドファンディングを活用すれば、資金調達だけでなく、商品やサービスの宣伝やマーケティング効果も得ることができます。

補助金・助成金

4つ目は、補助金や助成金の活用です。

補助金や助成金は、国や地方自治体などによる事業者の支援制度で、調達した資金は返済不要です。

資金の使い道や利用できるケースは限られるものの、返済不要な資金が得られるのは心強いでしょう。

また、補助金や助成金の審査に通ることは、社会的な信用を得る側面でも価値が高いので、その意味でも開業時にはまず検討したい方法です。

この方法が向いているケースとしては、以下が挙げられます。

補助金や助成金などの詳細は、経済産業省中小企業庁のミラサポPlusなどのサイトで確認できます。

ぜひ、利用してみてください。

フランチャイズ開業の際に融資を受ける方法

前項目では、4つの資金調達の方法を説明しました。

そのなかで一般的な資金調達方法は、金融機関からの融資です。

以下では、事業資金を融資してくれる金融機関について解説します。

日本政策金融公庫

日本政策金融公庫は政府系金融機関です。

民間金融機関を補完する役割もあり、銀行で融資を受けられない中小企業経営者や個人事業主の開業資金の調達をサポートしています。

フランチャイズの開業資金の調達方法として、以下の融資制度がよく利用されています。

新創業融資制度

新たに事業を始める人や、事業開始後、税務申告を2期終えていない人を対象に、無担保・無保証で創業やスタートアップを支援

新規開業資金

女性、若者、シニアの方や廃業歴がある人、再チャレンジする方など、幅広い人の創業やスタートアップを支援

日本政策金融公庫の融資制度は、融資実績が多数なうえ、他の方法と比べて融資のハードルが低いので、フランチャイズ開業にあたって「自己資金が少ない」「担保がない」「保証人が見つからない」のような場合でも利用しやすいでしょう。

また、経営が軌道に乗るまでの期間を考慮して、返済期間を長期に設定できる点も魅力です。

地方自治体

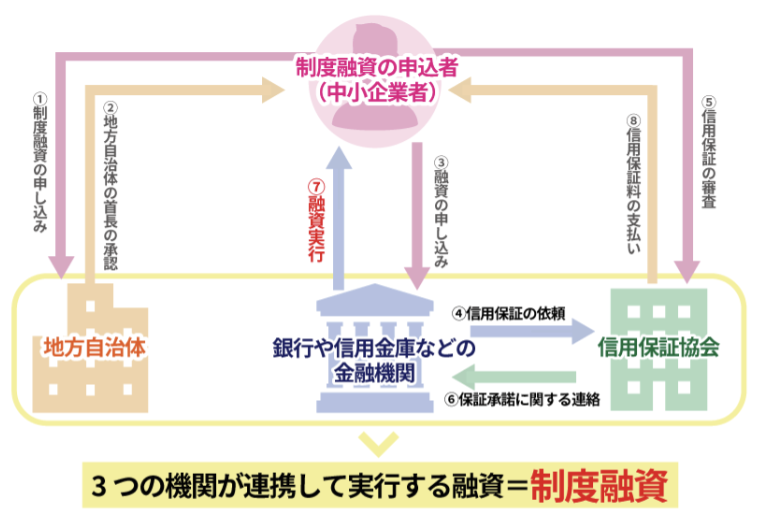

地方公共団体では、制度融資を用意している場合があります。

制度融資とは、地方自治体と金融機関と信用保証協会の3つの機関が連携して実施する融資制度です。

各地方自治体が独自に制度融資をおこなっているため、対象者や利用条件が各自治体で異なります。

例えば、東京都では東京都中小企業制度融資「創業」、大阪府では大阪府制度融資開業サポート資金」など、各自治体ごとに異なる名称で制度融資が用意されています。

地方公共団体が支援する制度は、その地域で事業を立ち上げる人向けに提供されており、制度によっては、金利や保証料が通常よりも有利になる場合や、利子の一部を補助してもらえる場合もあります。

地方自治体の開業資金融資制度については、各都道府県庁や市町村役場に問い合わせてください。

都道府県でなく、市町村が独自に実施している場合は、「融資あっせん制度」の名称で案内されることもあるので、この名称も合わせて確認してみてください。

銀行

銀行融資は、融資した企業が倒産するなどして貸し倒れになるリスクを防ぐために、審査条件が厳しく、金利も高めに設定されていることが多いです。

しかし、フランチャイズでの開業の場合は、フランチャイズのブランドに対する信用があるため、個人開業よりも融資が受けやすいです。

特に大手や評判のよい本部であれば、さらによいでしょう。

銀行融資は、主に以下の2種類あります。

信用保証付き融資

信用保証協会が保証する融資方法。万が一返済が滞ってしまった場合、代わりに信用会社が金融機関へ返済します。銀行が融資をおこなうリスクが低くなるので、利用しやすい融資ですが、毎年信用保証協会に保証料を支払う必要があります。

プロパー融資

信用保証協会が保証せず、銀行がリスクを負う融資方法。そのため、審査が厳しくなりますが、保証料は不要になります。融資金額に上限はありません。

銀行から融資を受けるには、信用があるかが重要です。

社会的信用のあるフランチャイズの場合は、銀行に融資してもらえる可能性が高まります。

しかし、本部の知名度が低い場合や、未経験での開業の場合などは、他の方法を考えた方がいいかもしれません。

信用金庫

信用金庫は、特定の地域に焦点を当てており、地域内の中小企業や個人事業主を積極的にサポートしています。

そのため、創業時や初めて融資を利用する人に向いている金融機関です。

信用金庫の融資でも、銀行と同じように、信用保証付き融資やプロパー創業融資などを利用できます。

繰り返しになりますが、信用金庫は中小企業や零細企業、個人事業主に対する融資を積極的におこなっているので、「小規模だから融資を受けられない」などの心配は不要です。

設備投資資金のみや運転資金のみの場合だったり、1,000万円に満たない場合でも支援してもらえるので、まずは相談してみましょう。

自己資金

フランチャイズでの開業を考え始めたら、自己資金の準備もスタートしましょう。

自己資金だけですべてを賄える人はそう多くないため、融資で資金を工面する必要があるかもしれませんが、自己資金が多ければ借入額を最小限に抑えることができます。

「自己資金なしで開業できる」などの情報もインターネット上で多くありますが、自己資金がなければ、融資を受けること自体が難しくなるでしょう。

日本政策金融公庫でも、一部例外はありますが、融資制度を利用する際には自己資金の要件が「創業資金総額の10分の1以上」と定められています。

本当に今の資金力が限界なのか、もう一度見直してみましょう。

資産の売却や保険の見直しなどで、自己資金を増やせるかもしれません。

フランチャイズの開業資金で融資対象となる費用

すべての費用を融資で賄えるわけではありません。

融資対象になるのは、「未来の事業活動のための費用」です。

具体的には、以下のものが融資対象です。

反対に、融資対象外になる費用も確認しておきましょう。

融資対象になると思っていたものが、融資対象外だったとなれば、計画が狂ってしまう可能性があります。

そのため、融資対象と対象外をしっかり把握しておきましょう。

費用によっては区別がよくわからない場合や、疑問がある場合もあるかもしれません。

その場合は、事前相談のタイミングで金融機関に確認しておきましょう。

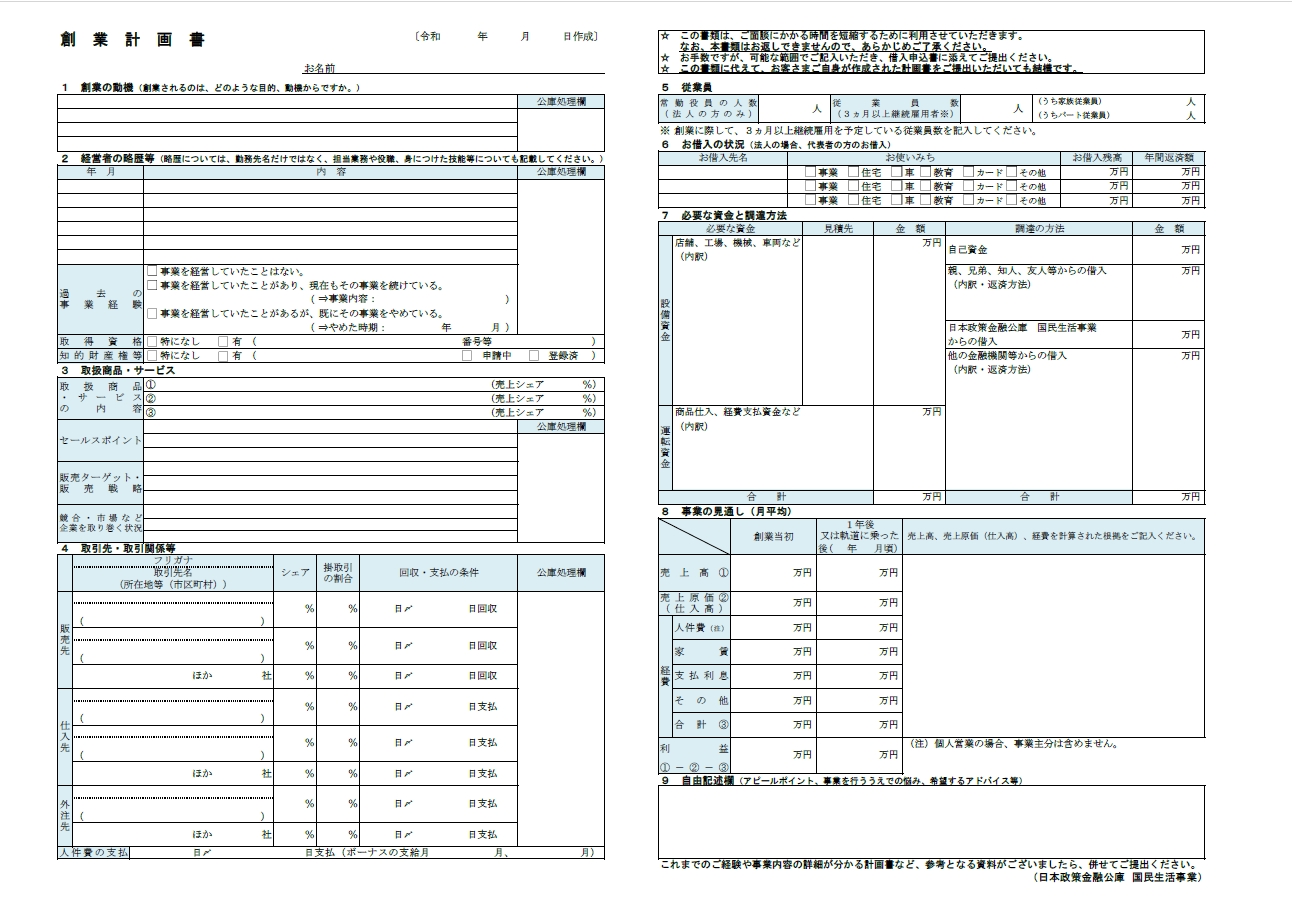

開業資金の融資を受けるための事業計画書の書き方

事業計画書は、今後どのように経営し利益を上げていくのかを金融機関に示すもので、融資を引き出す重要な鍵となります。

ここでは、独立する方の多くに活用されている日本政策金融公庫版の事業計画書「創業計画書」をベースに書き方のコツを紹介します。

引用:日本政策金融公庫|各種様式ダウンロード 各種様式 3.事業計画書

創業の動機

仕事で経験したことがある事業分野なら、その動機を書きましょう。

もし未経験の分野の場合は、過去の体験の一部を動機にしてもいいでしょう。

例えば、上記のように相手が納得できる過去の経験を書くことが大事です。

経営者の略歴等

金融機関は、あなたがどのような人なのかを知りたがっています。

独立前には、学生時代や社会人生活を通じ、さまざまな選択や経験をしてきたはずです。

職歴や経歴はもちろん、習得したスキルやノウハウ、義務教育を除いた学歴もしっかりと記載しましょう。

取扱商品・サービス

取扱商品・サービスにある4つの項目をそれぞれ説明します。

取扱商品・サービス

「テイクアウト専門店(からあげ屋)」「ハイフサロン(痩身エステ)」など、個別性や具体性のわかる事実を併記しましょう。

セールスポイント

「早い」「安い」「うまい(品質)」など、ビジネスの競合優位性を書いてみましょう。

販売ターゲット・販売戦略

「場所」「年齢」「属性」などの情報を具体的に書きましょう。

「○○駅近辺に在住、もしくは乗り換えをする人」「高校生以上」「1人客」「男性」など、イメージしやすいキーワードを踏まえて書くと説得力がアップします。

競合・市場など企業を取り巻く環境状況

明確な購買ターゲットがいて、同じ商売や競合店が周辺にないことが書ければベストです。難しければ、自分が提供する商品やサービスが売れる理由をアピールしましょう。

取引先・取引関係等

金融機関は、商売の流れを見て、資金ショートの可能性がないかをチェックします。

そのため、創業計画書(事業計画書)とは別に、資金繰り表で取引先などからの現金の回収や支払いのサイクルを詳細に示すと、相手がよりわかりやすく判断しやすいでしょう。

従業員

ビジネスによっては、人を雇うことが必須になる場合もあります。

人件費は固定コストになりますが、収益を出すために必要な投資です。

人数を計算して、無理のない体制を書きましょう。

借入状況

「借入状況」と書かれると心配になるかもしれませんが、マイホームや自動車など一般的に誰もが組むローンは、返済が滞ってなければ問題ありません。

金融機関は、融資申請時の状況を把握したいので、正確に書いてください。

必要資金と調達方法

事業に必要な設備の内訳と、購入金額を記載しましょう。

金融機関は、不必要に高い金額の融資はしたくないものです。

購入するものの金額と貸金額が一致している根拠として、購入先からの見積書を添付しましょう。

借りるときに「なんとなくこれくらい」や「念のため多めに」などは、原則ありえません。

そして、調達方法で注意したいのが、身内や知り合いから借りたお金を自己資金として記載しないことです。

記入欄がしっかり分けられているので、該当欄に正しく書いてください。

また、運転資金欄には、目安として最低3ヵ月分の期間を見込んだ金額を記載しましょう。

数字は、事業の見通しで作成する損益計算書をもとに記載するのがよいです。

事業の見通し(月平均)

事業の見直しとは、収支計画のことです。

どの項目も、金額を記入するシンプルな記入欄になっています。

金額を記入したあとは、右側の「売上高、売上原価(仕入高)、経費を計算された根拠をご記入ください」の欄にも、下記の式をを参照し、根拠をしっかり書きましょう。

記入しながら「支払利息欄をどのように書けばいいかわからない」と悩む人もいるかもしれません。

支払利息欄は、利息や利子の金額を記入する欄です。

最終的な利息は金融機関が決定しますが、計画を出すタイミングである程度自分で見立てて書いておきましょう。

その他

自由記入欄に、何も書かないのはもったいないです。

ここまでの項目の補足やフォーマットに書ききれなかったこと、項目にない内容を書いても 大丈夫です。

例えば「2年後は○○円の利益が出てる状態にしたい」など、未来の話を書くと、経営を長期的に考えていることが伝わるので、金融機関にとっても優良顧客(候補)として見てくれる可能性があります。

まとめ

- フランチャイズ開業にかかる費用がどのくらいかかるのか、必要資金を計算しておく。

- 開業資金の調達方法を調べ、どの方法が自分のプランに合うかを考える。

- 融資が通らなければ開業できなくなる場合もあるので、申請手続きの流れやポイントを押さえておく。

- 融資は未来の事業活動のための費用が対象になるため、融資対象と融資対象外の内容を把握しておく。

- 事業計画書は融資を引き出すために重要なので、空欄を作らずすべて記入する。

フランチャイズでの開業には、まとまった資金が必要です。

そのため、融資などを活用して資金を調達する人も多いでしょう。

しかし、過度な借り入れは開業後の経営に負担をかける可能性があります。

必要な資金をしっかり把握し、できるだけ借り入れ額を最小限に抑えることが重要です。

また、月々の返済額を事前に見積もることで、開業後も金銭面で慌てずにすむかもしれません。

融資を利用した開業を計画している場合は、融資が通らないと開業が困難になるので、十分に考え込まれた事業計画書の作成も忘れないでください。

よくある質問

フランチャイズ開業で資金調達するときに、よくある質問について答えます。

どんなときに開業資金の調達をすべき?

開業資金を自己資金だけで賄えない場合は、資金調達をしましょう。

ただし、金融機関は原則「利益を出せる可能性が高く、きちんと返済できる人」に融資するため、「当座をしのぐためにお金が必要」のような理由だけでは、融資してくれません。

融資を受ける際は、きちんと事業計画書を提出し、長期的に利益が確保できることを示す必要があります。

融資で資金調達する場合の借入額の目安は?

融資で借り入れる額は、自己資金額と同額〜2倍程度がおすすめです。

インターネット上では、「少ない自己資金でも、多額の融資を受けられる」などの情報もありますが、その場合、返済額も増えるため審査は厳しくなります。

適切な事業計画書を用意し、月々の返済額を考慮して融資金額を決定しましょう。

融資手続きが完了するまでどれくらいかかる?

必要書類を提出後、融資完了までは時間がかかります。

内容によってチェック項目や確認人数も変わるため、完了時期は不透明です。

そのため、スケジュールに余裕をもって計画しましょう。

本審査の2、3ヵ月前には準備し始め、本審査には最低でも1ヵ月程度かかると考えておくのが無難です。

余裕を持った事業計画の提出は、金融機関へ好印象を与えるでしょう。

融資が決定するまでに気をつけることは?

融資が正式に承認されるまで、まとまった支出は避けましょう。

融資が決まる前に自己資金で何かを購入してしまうと、金融機関から「計画性がない」とマイナスに見られる可能性があります。

融資が認められるまでの期間が読みづらいかもしれませんが、「融資対象になるのは、融資のあとに買うものだけ」です。

この原則を決して忘れないでください。

フランチャイズを開業するにあたっての情報をまとめて得るには?

フランチャイズを開業するにあたって資金面はもちろんですが、提出するべき書類や開業後の悩み、税金に関することなど、様々な情報を集める必要があります。

それらをひとつずつ調べていくのは大変ですよね。

独立・開業・フランチャイズの専門メディア「アントレ」なら開業前〜開業後に必要な情報をまとめて得られるだけでなく、専門スタッフによる相談や様々なツールを使うことができます!

もちろん、登録は無料ですべての特典を利用することができるので、まずはチェックしてみてください。